1. Что такое венчурные инвестиции

Слово «венчурный» пришло в русский язык из английского и в буквальном переводе означает «рискованное предприятие». Таким образом, венчурные инвестиции — это очень рискованные вложения.

Почему в случае с венчурными инвестициями степень риска не просто высока, а очень высока? Потому что речь идет о вложении средств в инновационный бизнес, абсолютно новые технологии, аналогов которых еще не было.

Пример

Вложения в железные дороги, авто, мобильную связь, компьютерную технику изначально были венчурными (хотя само определение появилось гораздо позже). Сейчас финансирование этих отраслей относится к самому обычному классическому бизнесу.

На начальной или ранней стадии инвесторы вкладывают средства в проект, а когда компания выходит на стабильно высокий уровень, пакет акций или доля продаются по очень выгодной цене.

Насколько велик риск, настолько он будет оправдан в случае успеха. Статистика говорит о том, что несмотря на всю рискованность, венчурные инвестиции – самые прибыльные и стабильные для многих инвесторов.

Венчурными инвесторами могут быть как отдельные лица (чаще всего — юридические), так и целые фонды.

Венчурный фонд – это фонд инвестиций, который ориентирован на работу с инновационными проектами (стартапами).

Поскольку вкладывать капитал в одно предприятие очень рискованно, фонды распределяют его на десятки проектов. На девяти стартапах можно прогореть, а десятый окупит все вложения и принесет колоссальную прибыль. На нашем сайте есть отдельная статья по венчурным фондам.

Венчурный капитал – это капитал инвесторов, предназначенный для финансирования стартапов.

Венчурный инвестор получает часть дохода от бизнеса и иногда участвует в управлении проектом (тоже не безвозмездно).

Подробнее о выгодном инвестировании в России — в специальной публикации. О других, менее рискованных видах инвестирования читайте в статье нашего сайта «Инвестирование для начинающих».

Работа с бизнес-ангелами

Красивое название “бизнес-ангелы” присвоили новому типу венчурных инвесторов, специализирующихся на вложении средств в перспективные стартапы. Эти профессионалы всецело помогают развитию, выходу на рынок и иногда расширению бизнес-проекта.

По аналогии с венчурными фондами они практически всегда реализуют собственную долю в компании, фиксируя хороший доход на последней стадии выхода. Хотя некоторые бизнес-ангелы остаются активными акционерами или участниками советов директоров особо успешных проектов.

Вкладчики работают со стартаперами индивидуально, но иногда объединяются в инвестиционные группы, чтобы заниматься большими предприятиями. Ими обычно предоставляется финансирование объёмом до $1–1,5 млн.

Бизнес-ангелы ведут деятельность, немного различающуюся с работой венчурных фондов. Базовые отличия:

- используют исключительно свои деньги, поэтому часто сотрудничают с небольшими проектами, предполагающими ограниченный бизнес;

- вкладывают капиталы с максимальным внедрением в деятельность стартапера, однако, никак не мешают ему действовать. Просто изучают сферу, оказывают максимальную помощь с организацией, сбытом и прочими моментами;

- из-за профессионального подхода не опасаются инвестировать в абсолютно инновационные разработки и исследования. Нередко обучают новичков некоторым хитростям и оптимальным стратегиям коммерческой деятельности;

- обязательно учитывают опыт и знания при принятии решений. Не полагаются исключительно на математические вычисления и статистику.

Бизнес-ангелами зачастую становятся опытные топ-менеджеры в отставке, крупные бизнесмены, бывшие управляющие венчурными фондами. У них есть понимание выгодности вложений в действительно перспективные идеи. Они могут находить такие проекты, которые с наибольшей вероятностью “выстрелят”. Кто такие бизнес-ангелы и как они помогают развиваться молодым бизнес-проектам

Где оно популярно

На этой модели строится успех компаний Кремниевой долины, когда стартапы окружены венчурными фондами, предпринимателями и бизнес-сообществом, обеспечивающим поддержку и финансирующим их в период становления.

Так, например, в венчурном фонде Andreessen Horowitz, основанном Марком Андриссеном, основателем компании Netscape, работают более 100 сотрудников, активно вовлеченных в работу с предпринимателями и помогающих им с маркетингом, наймом персонала и развитием бизнеса. Так как они очень глубоко погружены в технологическую экосистему, они знают, кому разрабатываемые технологии подойдут наилучшим образом, кто подойдет на роль руководителя по развитию технологий, а кто — на должность финансового директора, какие рынки и маркетинговые стратегии наиболее привлекательны.

США, несомненно, являются лидером в области венчурных инвестиций, принимая во внимание размер и число американских венчурных фондов. На рынке США их тысячи, и в 2016 году они инвестировали в общей сложности $69 млрд в 8136 компаний, что составляет 54% всего инвестированного венчурного капитала в мире.

Тем не менее Европа также достаточно развитый венчурный рынок. В 2016 году объем венчурного капитала этого региона составил примерно четверть от венчурного капитала США.

Если говорить о перспективных регионах, то помимо Кремниевой долины стоит упомянуть Израиль, где существуют очень активные технологические и венчурные сообщества. У них установлены тесные связи с Россией в силу причин, обусловленных историей, благодаря чему в израильский венчурный бизнес вовлечено множество российских венчурных фондов.

Реклама на Forbes

С макроэкономической точки зрения в 2017 году российская экономика более стабильна, чем в последние два года, что является большим плюсом для компаний и инвестиционных решений. Тем не менее мы до сих пор сталкиваемся со значительным ограничение аппетита к инвестициям.

На это существует целый ряд причин. Высокие реальные процентные ставки по кредитам, уровень которых превышает инфляцию, делает привлечение средств для инвестиций дорогим для компаний, из-за чего все ждут снижения ставки ЦБ.

Также неблагоприятным фактором с точки зрения привлечения инвестиций, включая венчурные, для России остаются санкции. Бизнес и инвесторы приспособятся к новой ситуации, но над этим еще необходимо работать. Мы уже видим некоторые подвижки в этом плане, например, прошедшее недавно IPO «Детского мира».

Свои сложности и нюансы есть на любом рынке. Если говорить о мировом тренде, то в 2015 году и в первом полугодии 2016-го венчурные инвестиции достигли рекордных уровней. Но главный враг инвестиций — неопределенность. Она затрудняет процесс планирования и компаниям, и инвесторам. Результаты президентских выборов в США и выход Великобритании из Евросоюза потрясли рынок и создали высокий уровень неопределенности в США, Великобритании и Евросоюзе.

В результате этих событий инвестиционная активность значительно снизилась и во втором полугодии 2016 года упала на 29% в годовом выражении, несмотря на масштабные инвестиции в такие крупнейшие стартапы, как Uber, Magic Leap and Snapchat.

2. Как заработать на венчурных инвестициях — 6 простых шагов

Успех дела во многом зависит от системности действий. Составьте план и в точности выполняйте все его пункты.

Шаг 1. Собираем необходимую сумму

Без этого условия не будет никакого начала. Видимо, вы приступили к делу, уже имея определенный капитал.

Участники

Участниками развития стартапа могут быть как частные, так и юридические лица. В некоторых случаях цепочка включает только инвестора и компанию. В финансировании крупных проектов участвуют венчурные фонды.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам Скачать книгу

Инвестор

Частных инвесторов, которые действуют от своего имени, называют бизнес-ангелами. Они оказывают не только финансовую, но и экспертную поддержку стартапу, потому что имеют опыт управленческой и предпринимательской деятельности.

Как правило, они вступают в игру на начальном этапе. В это время проект еще не может заинтересовать крупных игроков, а за счет частных инвестиций получает старт в развитии. Главная характерная черта бизнес-ангелов – личная заинтересованность в предложенной идее.

Такие известные сегодня во всем мире корпорации, как Apple, Amazon, Microsoft, Intel, Dell, Google и др., начинали свое восхождение на Олимп именно с инвестиций бизнес-ангелов.

Кроме частных инвесторов, участие в финансировании венчурных проектов могут принимать:

- банки;

- государственные структуры;

- научные институты и пр.

Венчурный фонд

Венчурный фонд специально создается с целью поиска новых идей на рынке и инвестирования в высокорискованные проекты. В отличие от частных инвесторов, может привлечь более крупные суммы для финансирования.

Значение таких фондов для развития экономики любой страны огромно. Они участвуют в развитии инновационных проектов, которые не могут получить финансирования в банках или других источниках. А успешная реализация идеи выводит экономику конкретной отрасли на совершенно новый уровень.

Фонд – это команда профессионалов, которая оценивает перспективность проекта. При этом она прекрасно осознает риск потери капитала. Фонд выступает не кредитором, а партнером, который заинтересован в развитии нового бизнеса не меньше инициатора проекта.

Венчурная компания

Венчурные компании – это компании, которые выводят на рынок новые технологии или продукты, которых раньше никогда не было, и нуждаются в капитале. Они не могут предоставить потенциальным инвесторам (банкам, инвестиционным фондам и пр.) подробный бизнес-план с детально проработанными денежными потоками и расчетами показателей эффективности. Состоят из команды энтузиастов, которые носят в голове гениальные идеи, но зачастую не имеют опыта предпринимательской деятельности.

Именно такие компании ищут бизнес-ангелы и фонды, чтобы предложить им финансовую, юридическую и другую экспертную помощь. Вместе они начинают работать над достижением общих целей – вывести инновационный продукт/технологию на рынок, завоевать его и заработать деньги.

Статистика показывает, что наибольшей популярностью пользуются компании из сфер IT-технологий, здравоохранения, торговли и транспорта.

Примеры венчурных компаний

Успешные венчурные компании

История знает немало примеров компаний, которые начинали как небольшие проекты «только для своих», но впоследствии смогли привлечь миллионные инвестиции.

Социальная сеть Facebook

Facebook — это творение Марка Цукерберга, который начал работу над самой популярной ныне соцсетью в 2004 году. Изначально площадка использовалась только его однокурсниками. Но когда сервис стал популярным, Марк бросил университет и полностью посвятил себя проекту.

В том же 2004 году Facebook получил первые в своей жизни инвестиции от бывшего члена совета директоров PayPal — Питера Тиля на сумму $500 000, а к маю 2005 года в проект уже было инвестировано $13,7 млн.

На данный момент количество пользователей Facebook составляет 1,8 млрд, а капитализация достигает $777,4 млрд.

Венчурные инвестиции в Facebook

Сервис для краткосрочной аренды жилья Airbnb

Airbnb появился благодаря решению проблемы, которое придумали два студента из Сан-Франциско, когда они решили разместить нескольких участников конференции на надувном матрасе в своей квартире за небольшую плату, также они пообещали приготовить им завтрак. Как полноценный сервис Airbnb заработал в 2008 году.

В 2009 году компания привлекла первые инвестиции в размере $20 000 от бизнес-инкубатора Y Combinator. Через полгода удалось привлечь еще $600 000 инвестиций. Сегодня количество пользователей составляет 600 млн, а капитализация — $35 млрд.

Венчурные инвестиции в Airbnb

Мессенджер WhatsApp

Самый популярный мессенджер, который изначально был создан как телефонная книга с отображением статусов, принес миллионы своим авторам и инвесторам. Был запущен уроженцем Украины Яном Кумом и американцем Брайаном Эктоном в 2009 году, которые работали на обычных работах и совсем не ожидали стать миллиардерами.

Изначально создатели не хотели привлекать инвестиции, так как боялись, что инвесторы могут потребовать «засорения» мессенджера рекламой. Весной 2011 года WhatsApp принял первые официальные инвестиции в размере $8 млн от венчурного фонда Sequoia Capital, поставив перед последним условие, что никакая реклама не будет внедряться в приложение.

На данный момент аудитория мессенджера превышает 2 млрд пользователей и приложение находится в собственности Facebook.

Венчурные инвестиции в WhatsApp

Сервис видеоконференций Zoom

Zoom — творение горного инженера из Китая Эрика Юаня, который мечтал работать в Кремниевой Долине и которому восемь раз отказывали в визе США. Однако мечта стала реальностью и после нескольких лет работы Эрик ушел из высокооплачиваемой работы и в 2011 году запустил сервис видеоконференций Zoom.

Еще на этапе презентации инвесторы вложили $3 млн. В 2020 году количество пользователей составило 300 млн, а капитализация превысила $67 млрд.

Венчурные инвестиции в Zoom

Сервис такси Uber

В отличии от предыдущих проектов Uber был создан опытными предпринимателями Гарретом Кэмпом и Трэвисом Калаником. Идея будущего звездного проекта началась с того, что партнеры очень долго ждали такси.

Uber появился на свет в 2009 году, и в отличие от большинства стартапов создатели не стремились использовать для развития лишь собственные средства, и охотно принимали венчурные инвестиции от крупных предпринимателей и венчурных фондов.

На данный момент капитализация компании составляет $104,2 млрд.

Венчурные инвестиции в Uber

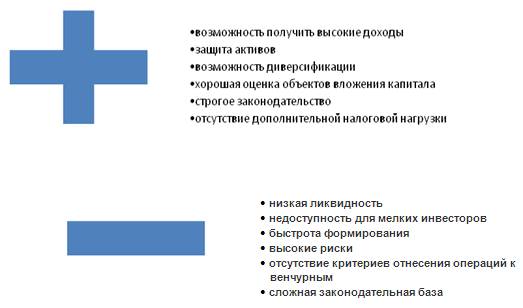

3. Плюсы и минусы

Из особенностей венчурного инвестирования можно определить взгляд со стороны инвестора на новые проекты, прибыльность и рискованность подобных операций.

Плюсы:

- При успешной реализации проекта, инвестор получит весомую прибыль. Встречаются моменты, в которых оригинальность идей создателя приносит более 1000% прибыли в течение всего лишь нескольких месяцев. Тщательный подход при выборе стартапа, ну или при сопутствии удачи в начинаниях, позволит в кратчайшие сроки выступить в роли совладельца успешного проекта.

- Для того, чтобы владеть немалой частью бизнес-проекта, не требуется обладать огромным капиталом. А также, отсутствует необходимость в выборе большого проекта. Зачастую инвестор будет в «плюсе», если завладеет половиной какого-то небольшого бизнеса, чем сотой частью крупной компании.

- Самое фундаментальное преимущество венчурного инвестирования – приобретение ценного опыта, при ведении бизнеса. Вкладывая капитал в стартап, можно получить очень много информации, полезной в дальнейших перспективах.

Минусы:

- В первую очередь, неизвестный проект – это высокая степень риска. Создатель бизнес-идеи не будет нести никакой ответственности перед инвестором. Соответственно, не сможет дать гарантии успеха. А, так как конкуренты не дремлют, то есть вероятность потерять вложенные средства. В итоге, если решать вложить капитал в венчурный проект, то надо быть, по крайней мере морально, готовым к провалу идеи.

- И ещё один немаловажный аспект – уметь вовремя раскусить мошенника. Чтобы привлечь недальновидного инвестора, такие люди могут организовать отличную презентацию, даже неплохой бизнес-план. Однако, получив средства от спонсора, они могут исчезнуть навсегда. Для того, чтобы отвадить от своего кошелька подобных личностей, лучшим решением будет заключение договора, в котором имеются обозначения условий выделения средств и соучастия в управлении проектом.

Зачем люди инвестируют в венчур

Основная причина - доходность. Венчурные инвестиции являются самым высокодоходным активом в мире, а успешные венчурные инвесторы плотно сидят в списках Forbes.

Для понимания порядка цифр: первые инвестиции в Google составили всего $100.000, в Facebook - $500.000, в Apple - $150.000. Сегодня даже минимальные доли этих компаний стоят десятки миллиардов долларов. Текущие капитализации Apple и Google превышают триллион долларов, а капитализация Facebook составляет $600b.

Да, это исключительные случаи. Но венчурный бизнес целиком построен на исключениях, поэтому примеры подходящие.

Кроме того, есть неденежная причина, по которой инвесторов тянет в венчур. Грубо говоря, это эмоции. Так, инвестиции в металлургический завод дают только прибыль. Инвестиции в Tesla или SpaceX дают прибыль и причастность к инновационному бизнесу. А крупные инвестиции в подобные компании превращают инвестора в рок-звезду венчурного мира.

Этапы

Рассмотрим этапы инвестирования в высокорискованные проекты.

Этап 1. Предпосевной (подготовительный, достартовый). Предполагает начальные маркетинговые исследования и предварительные экономические расчеты.

Этап 2. Посевной. Создание опытного образца, испытания. Более детальные маркетинговые исследования и оценка эффективности проекта.

Этап 3. Стартовый. Инвестиции вкладываются в серийное производство продукта, вывод его на рынок, продвижение.

Этап 4. Развитие. На этой стадии идет расширение и рост производства. Компания прочно заняла свою нишу на рынке, наладила поставки, вышла на получение устойчивой прибыли. Инвестиции нужны на дальнейшие исследования, совершенствование продукта.

Этап 5. Завершающий. Инвесторы получают прибыль от вложений в бизнес в виде дивидендов или продажи своей доли как разницы между ценой покупки и продажи.

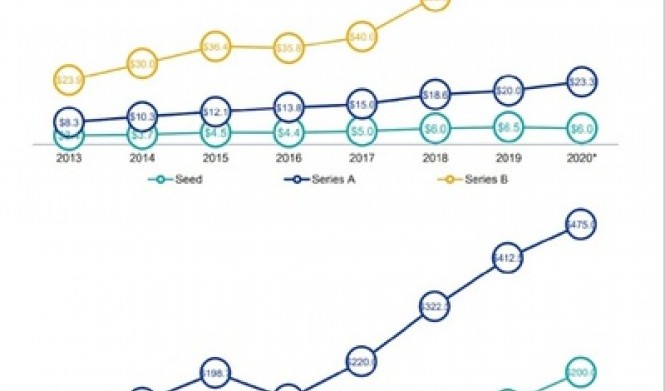

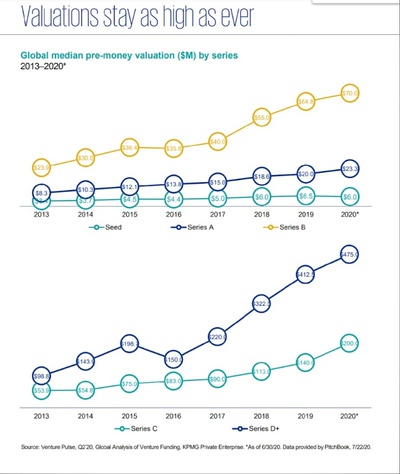

Оценки компании на разных раундах

Следующий вопрос, который вы себе задаете, это оценка. Какую оценку я могу получить?

Источник: KPMG

Глобально на ранней стадии pre-money оценки (до инвестиций в капитал со стороны венчурных инвесторов) в среднем достигают $6 млн. На рынке США такие оценки могут быть и $8-10 млн, а иногда и $12-15 млн. В процессе роста бизнеса оценка растет.

Как заинтересовать инвестора?

Получить инвестиции для реализации своего проекта — задача хоть и сложная, но выполнимая. Особенно если вы обратитесь по адресу и сумеете доказать, что вложиться стоит именно в ваш стартап. На что же обратить внимание тем, кто намерен получить финансирование в венчурном фонде?

1. Соответствие проекта специализации фонда

Обычно венчурные фонды вкладываются в проекты в определённой отрасли, например, биотехнологиях, IT и т.д. В 2015 году общий объём венчурных инвестиций в РФ составил 135 млн долларов. При этом 85% всех сделок пришлось на проекты в области информационных и коммуникационных технологий (ИКТ).

генеральный директор Primer Capital

В первую очередь проект должен соответствовать профилю инвестора. Например, есть ИТ-фонды, фонды, инвестирующие в развитие сельского хозяйства и прочие. Мы финансируем биотехнологические разработки на ранних стадиях. Сразу привлекают внимание актуальные разработки, которые направлены на решение насущных проблем.

директор по инновациям научно-технологического концерна Dupont

Конечно же, интерес к стартапу во многом определяется тем, насколько он вписывается в долгосрочную стратегию компании. На данный момент нас в первую очередь интересуют такие области, как агропромышленный бизнес, материалы с улучшенными свойствами, материалы для промышленного применения. Например, несколько лет назад мы приобрели компанию Innovalight из Силиконовой долины, которая разрабатывает продукты в области фотовольтаики (это раздел науки на стыке физики, фотохимии и электрохимии). Также мы публикуем в интернете списки потенциально интересных для нас сфер.

2. Стадия проекта

Не менее важно для венчурного инвестора и то, на какой стадии находится проект. Несмотря на то, что венчурные фонды вкладываются в проекты на ранних стадиях, приходить к ним с одной лишь заготовленной речью — дело бессмысленное.

председатель правления фонда iVenturer Foundation RUS

Когда проект находится на стадии идеи, финансирование получить сложно. На западном рынке с бизнес-планом уже можно идти в банк, к инвесторам и т.д. В России это просто бесполезно — в такой проект просто не будут вкладываться.

Практика показывает, что большинству проектов нужны не инвестиции, а компетенции.

Многие проекты приходят в венчурные фонды «сырыми», недоработанными. Часто у человека, способного придумать интересный проект, не получается собрать полноценную команду. Поэтому приходится доводить проекты до ума в специальных акселераторах.

3. Команда

Этот пункт зачастую оказывается решающим, хотя многие его и недооценивают. Например, в практике iVenturer Foundation RUS нередко случалось так, что команда нравилась инвесторам, а сам проект был слабоват. В результате специалистам помогали немного поменять русло, что помогало улучшить стартап.

Нужно понимать, что команда — это не просто сборище людей. В числе тех, кто запускает стартап, необходимы юрист, финансист и маркетолог, который будет заниматься дальнейшим продвижением.

председатель правления фонда iVenturer Foundation RUS

У нас есть минимальные требования к команде проекта. Во-первых, у него должно быть минимум два кофаундера. Во-вторых, желательно, чтобы у членов команды был опыт работы в сфере, в которой находится проект, либо похожий опыт, применимый к данной сфере. В-третьих, должно быть умение правильно презентовать себя.

Последний пункт настолько важен, что о нём стоит поговорить отдельно.

Чем венчурные инвестиции отличаются от прямых

Венчурные вложения отличаются от прямых инвестиций следующими параметрами:

- начальные суммы вкладываются в проект, когда он находится в идейной фазе;

- предполагается сотрудничество с малоопытными коммерсантами и новичками;

- почти всегда для выдачи капитала требуется только хорошо оформленный бизнес-план или чётко обозначенная концепция. То есть практически нужно лишь честное слово;

- высочайшая вероятность утраты капитала;

- нет гарантированной уверенности в положительном результате.

Когда происходит традиционное стратегическое инвестирование, кредиторы отдают предпочтение вложениям в доказавшие свою перспективность и рентабельность предприятия. Они имеют подтверждённые, проработанные бизнес-планы. Есть налаженные пути сбыта конечной продукции либо услуг. Риски и опасности обстоятельно проработаны, минимизированы и контролируемы.

Здесь инвестор имеет конкретную цель – полностью выкупить предприятие, захватить контрольный пакет либо получать регулярные дивиденды. Но в венчурном инвестировании задачи вкладчиков и бизнес-ангелов практически всегда выходят за традиционные рамки.

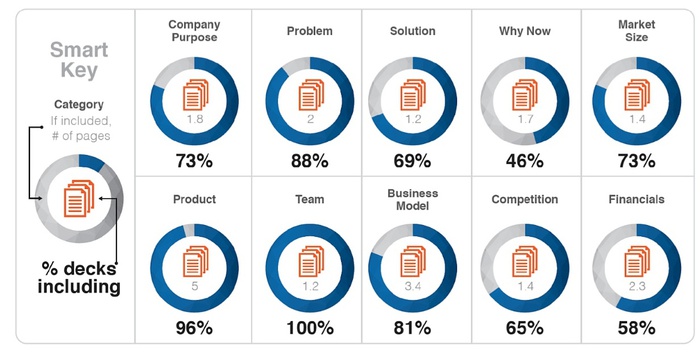

Типичная структура презентации

Инвесторы привыкли смотреть на типовые презентации. Это не проблема для стартапов, выделиться можно в чем-то другом. Просто в течение чуть более трех минут удобнее бегать взглядом по привычной структуре.

Docsend на основе анализа презентаций выделяет 10 секций:

- цель работы компании;

- проблема;

- решение;

- почему сейчас?;

- рынок;

- продукт;

- команда;

- бизнес-модель;

- конкурентное окружение;

-

финансовая информация.

К этому списку можно добавить ряд дополнительных слайдов, которые могут обогатить презентацию:

- стратегия и план развития;

- дорожная карта развития и разработки;

- use of funds;

- инвесторы / партнеры;

- equity Story — как инвестор сможет выйти из проекта, можно расписать потенциал IPO или стратегической продажи.

Шаблон для презентации по структуре можно также посмотреть в материалах Y Combinator — у них есть шаблон для презентации стартапа (Скачать).

C материалов Y Combinator можно начать обучение.

- Startup School — бесплатная школа для фаундеров стартапов, в рамках которой фаундеры проходят обучение с трекерами и менторами акселератора. Must have для тех, кто только начинает свой бизнес;

- Startup School for Future Founders — если вы только думаете о том, чтобы начать;

-

YC Series A Guide — руководство для стартапа по привлечению раунда А. Не беспокойтесь, большинство рекомендаций работает и для других стадий, в том числе и для посевной стадии.

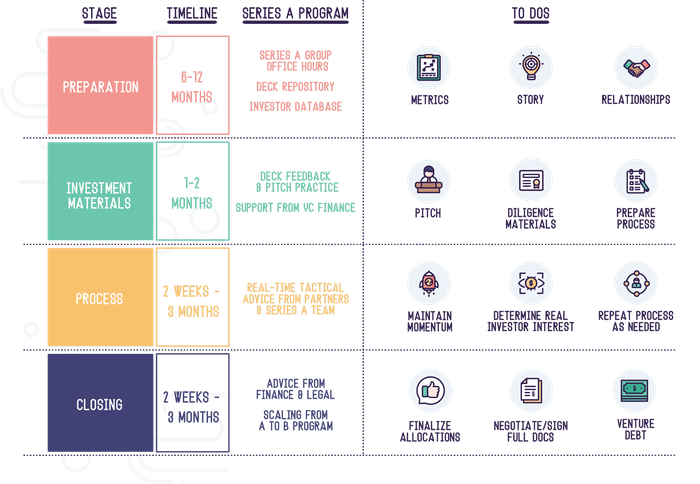

Например, можно посмотреть на график процесса привлечения раунда А. Если коротко, то нужно закладывать порядка 12 месяцев на подготовку и от одного до шести месяцев на поднятие раунда. Где-то посредине этого находятся те три месяца, которые подсвечивает Docsend в своем исследовании.

Основные источники венчурного финансирования

Для отечественного рынка венчурных капиталовложений свойственно зачаточное состояние, тогда как в США и западных странах доля этих инвестиций значительно выше – более 42%.

Начинающие предприниматели и руководители молодых перспективных компаний могут искать финансирование в нескольких местах. Рисковыми капиталовложениями сейчас занимаются:

- специализированные государственные структуры;

- бизнес-ангелы;

- корпоративные или банковские венчурные фонды;

- организации с публичным инвестиционным капиталом;

- приватные партнёрские схемы, основанные на привлечении личных капиталов крупных бизнесменов.

Российским предпринимателям, желающим запустить бизнес/научный проект, крайне трудно заполучить в банке кредит, не предоставляя существенных гарантий. Эти финансовые структуры отдают предпочтение состоявшимся компаниям, имеющим налаженное производство, связи, недвижимость.

Из-за такого обстоятельства стартаперам и молодым изобретателям целесообразно идти с обращением сразу к бизнес-ангелам или к специалистам венчурных фондов.

Кто такие стартаперы и как они зарабатывают

Бывает, что вкладчиками становятся близкие люди либо родственники, обладающие достаточным свободным капиталом. Продуманный, качественно реализованный проект позволит через 2–3 года всем начать стабильно зарабатывать хорошие суммы.

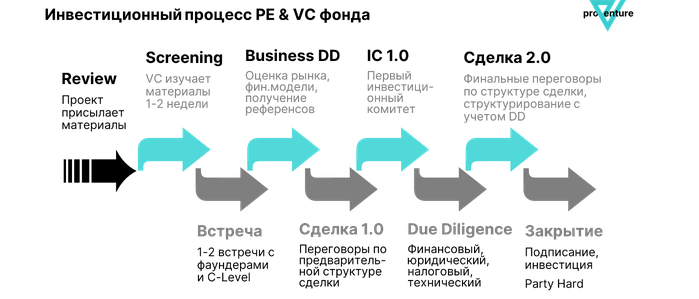

Как выглядит инвестиционный процесс

Как правило, это очень важно понимать. Даже если вы привлекли инвестиции от бизнес-ангелов или небольших фондов, то когда наступает время поднятия институционального синдицированного раунда, ожидания по срокам закрытия сделок разбиваются о непонимание процессов, проходящих в фондах.

В фондах есть четкие (хотя и гибкие) процедуры одобрения сделок. Без таких процедур там царил бы хаос и принимать инвестиционные решения взвешенно было бы невозможно.

Как правило, фонд тратит от нескольких дней до пары недель только на изучение ваших материалов. На практике бодрые и поддерживаемые всеми сделки закрываются в среднем за 3-4 месяца.

Бывают исключения? Да, конечно. Но надо понимать, что в большинстве фондов существует инвестиционный комитет, в котором есть управляющие партнеры фондов и, как правило, независимые члены инвестиционного комитета. Собрать их всех в одно время — то еще упражнение, поэтому комитеты проводятся не так часто. А их нужно, скорее всего, два-три, чтобы сделку одобрить и закрыть. Вот и считайте.

Что еще нужно знать о процессах в фондах

- В фонде инвестиционная команда может составлять до 10 человек. Очень важно найти правильный выход на команду. Это необязательно «самый главный» партнер. В команде может быть главный скаут или человек, который покрывает именно ваш сектор. Найдите его.

- У фонда нет KPI сделать сделку, ему важно сделать хорошую сделку. Но упустить хорошую сделку — лучше, чем сделать плохую, поэтому, как правило, фонд в любом случае не торопится и не ориентируется на эффект FOMO.

- Чем позже стадия развития проекта, тем больше делается упор на финансовые показатели. Будьте готовы рассказать про ваш финансовый план и про вашу юнит-экономику. Чем раньше вы про это станете задумываться, тем лучше. На ранних стадиях это способ показать адекватность ваших суждений и логики. Это критически важно, если нет исторической информации.

- У фондов, как правило, есть специализация. Если отрасль для фонда новая и непривычная, то процесс будет долгим, а добавленная стоимость от такого акционера — ниже.

- Встаньте на радар у фонда — спросите советы в точке 0, чтобы в точке 1 обсудить инвестиции. У вас нет рассылки для потенциальных инвесторов? Сделайте!

- Не скрывайте со-инвесторов. Для фонда сделать синдикат и разделить риски лучше, чем сделать сделку одному.

-

Уточняйте, есть ли dry powder у фонда (свободные средства). Если нет, то для вас это репетиция или игра вдолгую, потому что процесс фандрайзинга у фонда может затянуться. Поднимать фонды гораздо сложнее, чем привлекать инвестиции в стартап.

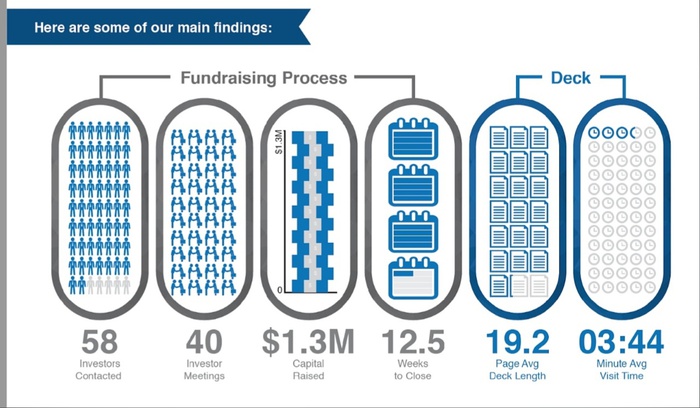

По данным DocSend, успешные стартапы на ранней стадии в среднем в процессе привлечения раунда:

- контактируют с 58 инвесторами;

- проводят с ними 40 встреч;

- все это в течение 12.5 недель (чуть больше трех месяцев);

- чтобы показать презентацию на 19 слайдов;

- потратить 3:44 минуты времени инвестора на просмотр презентации;

-

привлечь $1.3 млн инвестиций.

Как стать венчурным инвестором с нуля

Самое главное — осознавать, что венчурные инвестиции связаны с серьезным риском. Если Вы решились заняться этим видом деятельности, необходимо:

- изучить специальную литературу;

- накопить капитал;

- выбрать сферу.

После этого можно:

- Стать бизнес-ангелом. Придется самостоятельно искать проекты. Чаще всего такие инвесторы вкладывают деньги в стартапы знакомых. В России существует ассоциация бизнес-ангелов (НАБА), вступление в которую поможет найти применение деньгам.

- Зарегистрироваться на краудинвестинговой платформе. Один из недорогих способов. Достаточно иметь на руках от 10 до 20 тысяч долларов. Серьезные инвесторы используют краудинвестинговые платформы лишь для оценки ситуации на рынке. Найти многомиллионные проекты там практически невозможно.

- Обратиться в венчурный фонд. Подойдет для неопытных и ленивых вкладчиков. Управляющая компания возьмет на себя вся тяготы и заботы, остается только сидеть и ждать прибыль. Вариант доступен тем, кто имеет больше 1 миллиона долларов.

Где найти списки инвесторов

Когда вы начинаете, вы мало кого знаете. Это нормально. Так с чего начать?

- Я советую начать с рейтинга венчурных фондов (и ангелов) от РВК. Любой фонд или ангел, который совершил хотя бы одну публичную сделку, даже если деталей по сделке не было известно, вошли в рейтинг. Сделайте список и проверяйте инвесторов на соответствие вашему фокусу и ищите на них выходы.

- Далее нужно обязательно проверить сайты РАВИ и Preqveca. Последний доступен по подписке, но она не сильно бьет по карману (подумайте, может быть, стоит купить доступ к Crunchbase).

- Читайте венчурную прессу: Rusbase, VC.ru, Forbes и другие издания про инвестиции и технологии. Отмечайте себе инвесторов, фолловьте их в Facebook.

- Читайте иностранную венчурную прессу: Techcrunch, VentureBeat, Sifted, tech.eu и другие. Делайте то же самое, но только в Linkedin или Twitter.

-

Пара лайфхаков: более широкий список ангелов можно найти в рейтинге РВК и в старых рейтингах РБК (публиковались на Firrma). Вот, например, такой рейтинг был в 2016 году.

Особенности

Венчурным инвестициям свойственны специфические особенности, которые разительно отличают их от стратегического финансирования. У рисковых вложений нужно учесть такой набор нюансов.

- Чтобы получить заёмный капитал, команде или конкретному человеку необходимо продемонстрировать перспективность предлагаемой идеи. Тут детальный бизнес-план не имеет первостепенного значения.

- При успешной реализации затеи деньги начинают отбиваться не ранее, чем через 2–4 года. Стартапы научной направленности “раскручиваются” ещё дольше, поскольку требуется проработка деталей, тестирования, испытания.

- Человеку, совершающему венчурную инвестицию, заранее известна реализуемая доля в будущей прибыли или в управлении проектом. Ему не интересен полный захват руководства компанией, а больше привлекает поиск новых перспективных направлений развития.

- Первые годы венчурный инвестор не получает доход или дивиденды – весь профит в проекте направляется на прирост оборота и материально-техническое развитие. Даже у самого бизнес-ангела здесь нет предельной мотивации для изъятия средств из рабочей деятельности, ведь выгоднее дождаться стабилизации дохода.

- Для венчурного инвестирования возможны исключительно 2 исхода:

– компания угаснет и деньги будут потеряны полным объёмом;

– проект начнёт развиваться, а нарастающая прибыль быстро покроет вложения и дальше продолжится работа в чистый плюс. - Неудачный результат венчурного инвестирования сулит бизнесмену полную потерю средств без возможности каких-то возмещений. В прямых инвестициях предусмотрены обязательства по возврату денег вложившейся стороне.

Недостатки

Фактически все венчурные инвестиции являются стартапами. По статистике, только 1 из 10 проектов становится успешным и приносит прибыль. Таким образом, риски подобных вложений – очень высоки. Но описанная особенность – не единственный минус.

У таких инвестиций есть и другие недостатки:

- организация, создавшая стартап, может неосознанно или намеренно не предупредить об имеющихся рисках;

- подписываемый договор часто занижает доход вкладчика;

- возможность столкнуться с высокими налогами.

Получить акции в серьезном среднедоходном бизнесе можно, потратив от 10 000 долларов.

Кроме того, многие компании стремятся избежать налогообложения, нарушая закон, что в итоге приводит к правовой ответственности. В описанном случае даже успешный проект, вероятнее всего, будет закрыт, и вкладчики останутся без вложенных средств.

Порог входа в проект – минимален, но небольшие венчурные инвестиции в стартапы обычно не приносят значительного дохода

Преимущества

Описываемый вариант инвестиций предполагает комплекс плюсов:

- высокий уровень дохода;

- быстрые сроки получения прибыли;

- отсутствие юридических и правовых проблем;

- возможность получить постоянный источник дивидендов;

- простая система вложения.

Если организация, получившая финансовые средства, нарушит закон, инвестор не несет ответственность за совершенные действия. Указанная особенность делает венчурные вложения безопасным с юридической точки зрения способом инвестирования.

В случае успешной реализации проекта, активы повышаются в цене, обеспечивая прибыль вкладчику

Хорошо, я хочу инвестиции от топовых фондов, кто же они

Единого рейтинга не существует. Вы можете найти рейтинги самых активных фондов по количеству сделок в стране или регионе за конкретный год, можете найти рейтинг венчурных капиталистов (людей) от CB Insights или Forbes (Midas List), но это не будет всеобъемлющим источником.

Как правило, к ведущим венчурным фондам относят Andreessen Horowitz (a16z), Benchmark, Index Ventures, Sequoia Capital, Bessemer Venture Partners, Founders Fund, GGV Capital, Insight Ventures.

Обращу ваше внимание, что среди топовых фондов есть только один представитель Европы. Это английский Index Ventures.

Конечно, в этот список можно включить десяток-другой венчурных фондов и он от этого не то чтобы потеряет в весе. Но у этих, пожалуй, самая увесистая репутация.

Про все фонды вы можете прочитать на Crunchbase, Pitchbook и Dealroom.

Например, вот ссылки на профиль Index Ventures:

- Crunchbase;

- Pitchbook;

- Dealroom.

Или ссылки на наш профиль Fort Ross Ventures:

- Сrunchbase;

- Pitchbook;

-

Dealroom.

Венчурное инвестирование в России

Венчурные инвестиции появились в России позже, чем в западных странах, что вызвало соответствующие проблемы. Российский венчурный рынок имеет как слабые, так и сильные стороны.

К сильным сторонам относится:

- активность частных инвесторов;

- хороший интеллектуальный и научный потенциал;

- низкая конкуренция;

- поддержка нового бизнеса научными институтами;

Слабыми сторонами считаются:

- Отраслевая непропорциональность. Подавляющая часть стартапов работает в IT-сфере. Другие сектора экономики отстают по числу сделок и объему капиталовложений.

- Неблагоприятная внешнеполитическая ситуация. Санкции со стороны западных государств заметно сокращают возможный приток иностранного капитала.

- Отсутствие законодательного регулирования. В России нет ни одного документа, который регулировал бы венчурную деятельность.

- Нет предложений со стороны крупных компаний. Основными инвесторами являются частные лица. Они ни могут предоставить солидного капитала и поспособствовать быстрому росту отрасли.

- Географическая непропорциональность. Более 90% венчурных инвестиций приходится на центральный округ. Остальные 10% распределены по регионам.

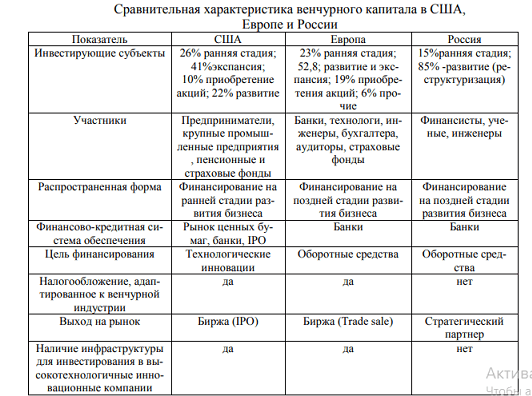

Ниже приведена сравнительная таблица зарубежного и российского венчурного рынка.

Число российских венчурных фондов заметно уступает европейским и американским показателям, как и объем привлеченных ими средств.

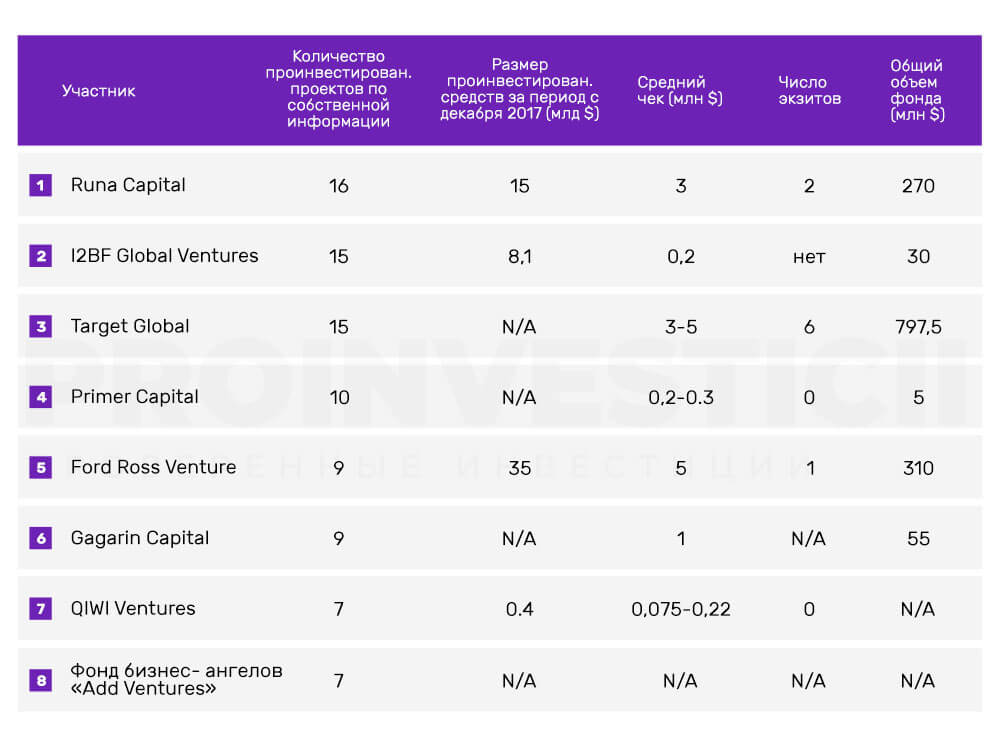

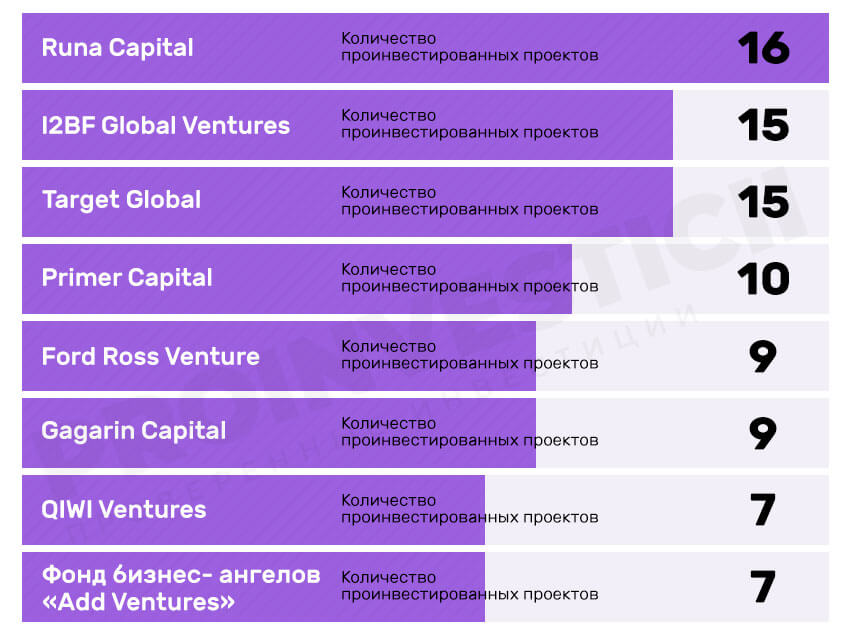

Российская академия венчурных инвесторов (РАВИ), составила свой топ венчурных фондов. В него входит 8 компаний.

Как видно из таблицы, размер инвестиций не превышает 15 миллионов долларов. Для сравнения: американские фонды вкладывают в проекты сотни миллионов.

Решить проблемы российского венчурного рынка поможет:

- Активная поддержка венчурной отрасли со стороны государства. Стоит разработать соответствующие программы и законодательные акты. Желательно изучить зарубежный опыт и почерпнуть из него некоторые моменты.

- Расширение международного сотрудничества. Это позволит привлечь на рынок иностранный капитал. Лучшим решением будет обратиться к индийским и китайским партнерам.

- Популяризация венчурного бизнеса. Необходимо предоставить налоговые льготы инвесторам, разъяснить им плюсы рискованных инвестиций.

- Совершенствование венчурной инфраструктуры. Развитие государственных фондов и бирж, внедрение новых технологий.

Несмотря на все минусы и проблемы российского рынка, количество инновационных проектов растет год от года. Даже при активной государственной поддержке догнать показатели западных стран вряд ли получится, но вывести отрасль из ямы вполне возможно.

- https://hiterbober.ru/investment-tools/chto-takoe-venchurnye-investicii.html

- https://investikus.com/venchurnye-investitsii/

- https://www.forbes.ru/finansy-i-investicii/355017-v-poiske-proryva-kak-vybirat-venchurnye-proekty-dlya-investiciy

- https://iklife.ru/investirovanie/chto-takoe-venchurnye-investicii.html

- https://coinpost.ru/p/venchurnyye-investitsii

- https://vsdelke.ru/investicii/venchurnye-investicii.html

- https://vc.ru/finance/105945-venchurnye-investicii-chto-eto-takoe-kak-oni-rabotayut-i-kakie-est-plyusy-i-minusy

- https://rb.ru/opinion/Venture-tips/

- https://www.beboss.ru/journal/75-fond-venchurnyh-investiciy-kak-poluchit-finansirovanie

- https://proinvesticii.com/venchurnye-investiczii/

- https://ebius.biz/venchurnye-investicii/