Куда лучше вложить небольшие деньги?

Не всегда ответ нужно искать на финансовых рынках.

Вокруг тоже много возможностей, все зависит от вашего круга общения. Например, если у вас есть знакомая швея, которая имеет образование и практику, вы можете вложить несколько тысяч долларов в швейное производство. Да, это не всем покажется интересным, но ведь работать будете не вы. Можно изготавливать мелкие изделия вроде тапок, шарфов, шапок, перчаток, детской одежды… сразу оптом.

Например, мой знакомый так и сделал — он купил ткань и отвез швее надомнице которую нашел по объявлениям. Через 3 недели забрал 400 единиц детской одежды и отвез оптовику. Его прибыль составила 20%. Надо сказать что модель и выкройки ему помогла сделать работающая технологом родственница.

Этот пример показывает что вы можете использовать окружение для того чтобы понять, куда вам быстрее и выгоднее можно вложить не большие деньги.

Чтобы понять куда лучше вложить деньги — посмотрите кем работает ваше близкое окружение, возможно соединив усилия, вы сможете выгодно вложить деньги имея в команде компетентного человека.

Другой жизненный пример — животноводство. Я знаю что подумаете вы, особенно если вы молодой городской человек.

Через череду знакомых я случайно попал в гости к одной семье которая живет в 10-15 км от города. Мы приехали в гости к парню, родители которого в тот момент отдыхали во Франции, а занимаются они — животноводством и выращиванием клубники. Дом был очень серьезно обставлен, а во дворе был бассейн.

- Но вот цифры — в нашем регионе одна корова окупается на 300-400% в год!

К слову, я тоже живу в городе, но у некоторых моих знакомых бабушки и дедушки живут в деревнях, которые находятся не далеко от города. Некоторым людям будет не сложно вложить 400 долларов в корову,

еще какие то средства в постройку не большого коровника и з/п пастуху и доярке, которая также сможет ее кормить утром и вечером круглый год. То есть если этим заниматься минимально и платить людям за уход, то окупаемость падает до минимальных 100-130% в год.

- При этом, если уже есть люди которые будут работать, разумно увеличить количество голов.

Если есть возможность жить рядом или еще какие-то возможности, например родственников или знакомых деревенских… то молоко можно давать на готовку и делать из него творог, сливки, масло — все это стоит на много дороже в реализации чем просто молоко. Конечно, если заниматься этим самому, то окупаемость будет свыше 500% в год.

У многих городских людей есть большая проблема — парковка, а точнее отсутствие гаража. Вложения 1000 долларов в это дело будет недостаточным, но в 5000 можно управиться. Опять же все зависит от ситуации, например вы можете сделать пристройку к дому или у вас уже есть дополнительные возможности.

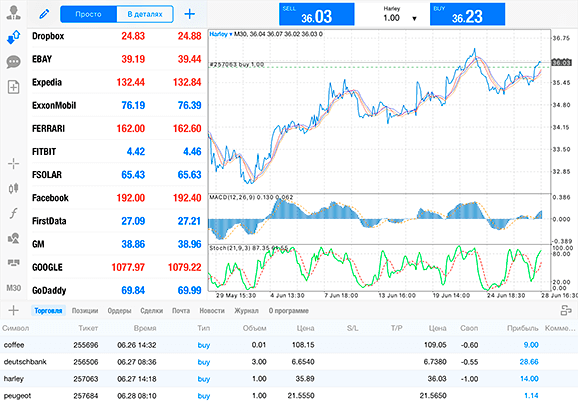

Ценные бумаги

Если вы ищете, куда вложить доллары, присмотритесь к ценным бумагам. Продают их на фондовой бирже. Чтобы инвестировать доллары, необходимо заключить договор с брокером – это посредник, который предоставляет инвестору торговый терминал.

Критерии выбора брокера:

- надежность – просмотрите кредитный рейтинг, проверьте наличие лицензии;

- размер комиссионных сборов;

- дополнительные платежи – даже незначительные суммы могут составить в итоге внушительные траты;

- доступ к иностранным ценным бумагам – если вы планируете инвестировать в долларах, это наиболее важный критерий.

Ценные бумаги бывают двух видов: акции и облигации.

На акциях инвестор может заработать за счет дивидендов или роста активов. Риски при использовании этого финансового инструмента высокие, но в долгосрочной перспективе можно умножить капитал в несколько раз. Для этого стоит составить портфель, в который будут входить акции компаний, работающих в разных сферах.

Облигации – это долговые документы. По степени риска этот инструмент сопоставим с депозитами. Ранее купить облигации можно было только при наличии большого стартового капитала, но сейчас тысячи долларов достаточно, чтобы начать зарабатывать на этих ценных бумагах. Прибыль от облигаций можно получить двумя способами: выплатами по купону – это аналог процентов по депозиту, а также за счет разницы между ценой покупки и продажи.

к оглавлению ↑С чего начать инвестиции новичку

Даже понимая правильное направление, инвестировать, не обладая ни опытом, ни знаниями, рискованно и сложно. Шансы получить прибыль, конечно, есть, но куда более высока вероятность остаться вообще без всего. Поэтому прежде Анна Штуккерт советует попытаться разобраться в вопросе, а уже потом доставать кровные сбережения. Тогда инвестирование будет меньше напоминать рулетку.

«Я рекомендую, как минимум, читать открытые источники, работы специалистов в области инвестиций, — комментирует эксперт. — В отличие от педагогов-теоретиков, которые преподают в экономических университетах, эксперты — это люди, которые много покупали и продавали в реальной жизни. Они не учат теории, они передают опыт. А вот на платные курсы идти я не советую. Сама записывалась на них неоднократно, но не получила ничего ценного. Лишь общие фразы, сплошная вода».

Найти полезную информацию можно самостоятельно. Да, придется постараться: перелопатить немало сайтов, прочитать большое количество статей, и не просто пробежаться глазами, а разобраться в них, вникнуть. Важно нарабатывать опыт, пробовать доводить до сделки разные предложения.

Лучший способ вникнуть в тонкости операций с недвижимостью — самому попробовать поработать агентом. Общаться с продавцами и покупателями, прислушиваться к рекомендациям и аргументам, участвовать в переговорах и сделках. И даже если сделка не состоится, у вас останется бесценный практический опыт, и вы априори окажетесь на голову выше других начинающих инвесторов.

pixabay.com / geralt

Куда лучше вложить деньги в 2021 году

Единственно верный вариант нынешнего года — недвижимость. Но прежде чем инвестировать, стоит хорошо промониторить те города и страны, где она серьезно упала в цене на фоне пандемии, однако до этого в течение 50 лет резких колебаний стоимости не наблюдалось.

Это сложная аналитическая работа, которой занимаются специалисты по недвижимости и инвестициям. Самостоятельно получить такие данные тоже можно, но есть вероятность ошибиться. Поэтому за советом стоит обращаться к эксперту, который специализируется на недвижимости конкретной страны или региона.

При выборе объекта инвестиций особенно привлекательно выглядят страны и города, где цены упали больше. Но если там и раньше случались кризисные периоды, когда стоимость скатывалась вниз, ориентироваться на столь нестабильный рынок не стоит. У инвестора не получится войти в него, как в тихую гавань, и получить уверенность в сохранении и приумножении собственных средств.

11 идей для умеренно агрессивного инвестора

1. Выпуск «вечных» субординированных облигаций «Газпрома» в долларах

Идея Артема Привалова

Причина: доходность к колл-опциону в долларах 4,39%. Компания стабильно платит дивиденды, поэтому риск отмены купонов по младшим выпускам минимален. Кредитное качество старшего долга имеет инвестиционные рейтинги. Но все равно это идея не для консервативного инвестора, так как у этих бумаг есть страновой риск России, включая потенциальные санкции, геополитику и так далее. Плюс стоит учитывать риски изменения денежно-кредитной политики в мире, а также падение цен на энергоносители без восстановления. Еще один риск — изменение дивидендной политики «Газпрома».

2. Долларовые облигации Borets с погашением в 2026 году

Идея Артема Привалова

Реклама на ForbesПричина: доходность к погашению в долларах 5,85%. Это международная компания нефтяного машиностроения, специализирующаяся на разработке, производстве и сервисном обслуживании оборудования для добычи нефти с основным фокусом на электроцентробежные погружные насосы. Лидер российского и один из лидеров глобального рынка с умеренной долговой нагрузкой.

3. Долларовые облигации Petrobras с погашением в 2030 году

Идея Артема Привалова

Причина: доходность к погашению 4,2%. Это бумаги крупнейшей нефтегазовой компании в Латинской Америке. Она планирует увеличить добычу нефти и газа до 3,5 млн баррелей в сутки к 2024 году. Компания продает непрофильные активы, средства от которых пойдут на снижение долговой нагрузки.

4. Инвестиции в 13 ETF в любых комбинациях и пропорциях

Реклама на Forbes- SPDR S&P 500 ETF Trust

- Invesco QQQ Trust Series 1

- iShares Russell 2000 ETF

- Technology Select Sector SPDR Fund

- First Trust Dow Jones Internet Index Fund

Реклама на Forbes- iShares Expanded Tech-Software Sector ETF

- iShares PHLX Semiconductor ETF

- First Trust Cloud Computing ETF

- SPDR S&P Biotech ETF

- iShares U.S. Medical Devices ETF

Реклама на Forbes- iShares MSCI China ETF

- Invesco China Technology ETF

Идея Алексея Каминского

Причина: сейчас инвестиционные возможности резко сузились, так как из числа привлекательных активов фактически выпали облигации. Более 30% всех бондов торгуется с отрицательной доходностью и еще около 40% — со ставками, мало отличимыми от нуля. И здесь на первое место по привлекательности из больших классов активов выходят акции, в которые лучше инвестировать (а не торговать) через ETF. Не стоит забывать про золото, которое послужит стабилизатором портфеля в периоды волатильности, подобные текущему, и даст страховку от ожидаемого роста инфляции и постепенного обесценивания доллара.

Не надо нагнетать. Как избежать пузыря на рынке высокодоходных облигаций

Реклама на Forbes5-6. Инвестиции в биржевые фонды, специализирующиеся на облигациях развивающихся стран — iShares JP Morgan USD Emerging Markets Bond ETF или VanEck Vectors Emerging Markets High Yield Bond ETF

Идея Андрея Русецкого

Причина: сейчас облигации развивающихся стран имеют самый большой потенциал роста с точки зрения снижения риск-премии среди акций и облигаций. Но очень высока вероятность дефолтов и реструктуризаций, поэтому здесь лучше инвестировать не в бумаги отдельных компаний, а через фонды.

7-8. ETF JETS US c акциями авиакомпаний и PEJ US с акциями компаний из индустрии отдыха и развлечений

Идея Андрея Русецкого

Реклама на ForbesПричина: для инвесторов, торгующих на волатильности акций, можно рассмотреть акции компаний, которые больше всего пострадали от коронавируса. Это индустрии отдыха и туризма, а также авиакомпании. C появлением вакцины к ним вернется жизнь и рост, считает Русецкий. Как минимум одну вакцину США одобрят к концу IV квартала 2020 года, а массовую вакцинацию в США и Европе обещают завершить во втором квартале 2021 года, рассчитывает он. Можно инвестировать с меньшим риском сразу в ETF с акциями авиакомпаний и индустрии отдыха и развлечений.

9. ETF «Work From Home» (WFH US)

Идея от Андрея Русецкого

Причина: если инвестор верит, что вирус навсегда и вакцины эффективной от него нет, то стоит рассмотреть ETF, где собраны компании, которые выигрывают от массового перехода на удаленную работу.

10. Биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Отдельное внимание — Германии

Реклама на ForbesИдея Эдуарда Харина

Причина: если у человека есть доллары и евро и он не готов брать на себя валютный риск, то доллары лучше инвестировать на американском рынке, а евро — на европейском. На европейском рынке лучше вкладывать средства в биржевые ПИФы или ETF, специализирующиеся на широком европейском рынке. Особое внимание стоит уделить индексам Германии. «Это страна с экспортно ориентированной экономикой, которая после снятия всех коронавирусных ограничений может быстрее восстановиться», — сказал Харин.

11. Акции нефтегазовых и металлургических компаний США

Идея Эдуарда Харина

Причина: акции американских нефтегазовых компаний недооценены сейчас, но после преодоления кризиса их ждет рост. Для металлургических компаний стимулами роста могут стать возможное увеличение объемов строительства и реализация инфраструктурных проектов.

Реклама на ForbesНалоги

При торговле на бирже с вас удерживается налог в 13% от дохода. Но доход по операциям в валюте рассчитывается с учетом изменения курсов валюты. Это значит, что и налог будет начислен с учетом изменения курсов валюты. Например, вы продаете свою ценную бумагу, а курс доллара к этому моменту вырос, тогда ваш доход в рублях становится больше и вам придется заплатить больше налога. На еврооблигации Минфина не действует такая переоценка с 2019 года.

Важно! Дивиденды от американских компаний облагаются налогом – 30%. Но есть возможность снизить налог до 13%. Для этого необходимо заполнить форму W-8BEN, которая докажет, что вы не являетесь налоговым резидентом США. В таком случае вы заплатите со своих дивидендов только 10% налоговым органам США. Однако, так как по налоговому законодательству РФ инвесторы обязаны платить 13% от дохода, вам придется заплатить еще 3% налогов в РФ.

ETF в валюте

Так называются иностранные биржевые фонды. Обычно они состоят из инструментов (например, акций, облигаций), собранных по одному принципу (например, по сектору экономики или стране). Такой вариант хорошо подходит новичкам, так как можно не выбирать отдельные акции, а вложиться в перспективную отрасль одной покупкой.

Плюсы таких фондов:

- Порог входа в фонд. Инвестировать в ETF дешевле, чем собрать аналогичный портфель самостоятельно.

- Высокая ликвидность. Продать или купить акции фонда можно в любой момент по цене, близкой к рыночной.

- Диверсификация портфеля. В одном фонде могут быть собраны сотни ценных бумаг.

Среди недостатков можно отметить тот факт, что на российском рынке представлено небольшое количество ETF.

Иностранные акции

Сами по себе акции считаются рискованным инструментом для вложений. Изменение их цены невозможно предугадать. На рост или падение цены могут повлиять различные факторы. Например, экономическая ситуация в стране, форс-мажорные ситуации, правовое урегулирование. При покупке акций мы советуем изучить эмитента, его финансовое положение, а затем уже принимать решение о покупке. Также важно помнить, что некоторые акции могут быть переоценены из-за созданного искусственного ажиотажа. Цена акции может сильно упасть после спада ажиотажа.

На данный момент акции в долларах можно купить на Санкт-Петербургской бирже или на иностранных биржах. Однако для доступа на иностранную биржу вам потребуется либо статус квалифицированного инвестора, либо счет у иностранного брокера.

Куда вложить деньги для пассивного дохода

Инвестировать и богатеть, «лежа на диване» — идея привлекательная, но не осуществимая. Один из популярных современных трендов — вложение в сетевой бизнес, по мнению эксперта, не поможет защитить деньги и тем более их приумножить.

«Обещания, что продукт будут покупать, а вы только получать деньги и ничего не делать — неправда», — отмечает Анна Штуккерт.

Стабильный пассивный доход может обеспечить только аренда недвижимости, но она, к сожалению, тоже зависит от многих факторов. Должен быть арендатор, с объектом ничего не должно произойти, нужно поддерживать его техническое состояние. Но если речь идет о подписании договора с управляющей компанией, которая возьмет на себя все риски, тогда этот вариант выгодный.

pixabay.com / Gerd Altmann

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Еврооблигации

Рассматривая, куда можно вложить доллары, рекомендую обратить внимание на еврооблигации. Это облигации отечественных эмитентов (государства и крупных компаний), которые номинированы в иностранной валюте, долларах и евро, поскольку предназначены, в первую очередь, для привлечения иностранных инвесторов. Но их точно так же может приобрести и национальный инвестор.

Преимущества:

- Более высокая доходность, в сравнении с банковскими вкладами;

- Величина дохода четко определена и гарантирована;

- Большой выбор еврооблигаций с разной доходностью и сроками;

- Хорошая возможность начать инвестировать в ценные бумаги и осваивать фондовый рынок;

- Можно получать как купонный доход, так и спекулятивный — от роста стоимости самих облигаций.

Недостатки:

- Нужно изучать рынок еврооблигаций, уметь выбрать бумаги с оптимальным сочетанием риска и доходности;

- При дефолте эмитента вложения пропадут;

- Минимальная стоимость еврооблигации начинается от 1000 долларов;

- Необходимо будет открывать брокерский счет и нести расходы на его обслуживание;

- Доход по еврооблигациям облагается налогом.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Куда выгодно вложить деньги без рисков

Наименее рискованные инвестиции — в недвижимость, а также в камни — объекты, неразрывно связанные с землей. Первые характеризуются капитализацией денежных средств, их упрочнением в надежном сегменте. Вторые тоже надежны, проверены столетиями. А вот биткоин и фондовые рынки всегда создают риск все потерять.

«Биткоин сейчас, как ни странно, тоже укрепил позиции, — отмечает Анна Штуккерт. — Но, даже имея большой опыт заработка на криптовалюте, я не могу рекомендовать такие инвестиции и тем более называть их классикой, гарантировать, что все это не лопнет. И биткоин, и фондовые рынки — это всегда перевод денег в непроверенную нишу».

Обезличенные металлические счета и иные варианты инвестирования в драгоценный металл

Если вы решили инвестировать свои средства в драгметаллы , то можно присмотреться к золоту, серебру и платине. Несмотря на несколько вариантов, большинство инвесторов останавливают свой выбор именно на золоте. Этот драгметалл доступен широкому кругу инвесторов. Он отличается стабильностью и прогнозируемостью. Стоимость желтого металла постоянно растет в отличие от серебра. На платине выбор останавливает очень малое число инвесторов, что объясняется дороговизной этого металла.

|

Стоит ли вкладывать 1000 долларов в драгоценные металлы? |

Если вы решили инвестировать в золото, то наилучшим решением может стать открытие обезличенного металлического счета.

Он характеризуется некоторыми особенностями, которые необходимо учесть:

- Открыв ОМС, вам никто не даст на руки купленные золотые слитки. В заключенном договоре будут прописаны их характеристики.

- Сроки заключения договора довольно короткие. Вкладчик лишь должен предоставить паспорт и ИНН;

- Полученный доход не будет облагаться НДФЛ;

- Найти выгодное предложение довольно легко.

Как видно из всего вышесказанного открытие ОМС имеет явные преимущества, чем покупка слитка с дальнейшим хранением в банковской ячейке, которую нужно арендовать.

Еще один вариант инвестирования в золото – приобретение монет. В случае с инвестиционными монетами требуется их хранить до тех пор, пока не будет зафиксировано заметное подорожание драгоценного металла, чтобы перепродать по более высокой цене. К более прибыльным можно отнести вложения в коллекционные монеты. У них есть и эстетическая ценность, что позволяет заработать на них больше.

Вложение денег в ПИФы

ПИФы (паевые инвестиционные фонды) являются прекрасным вариантом для тех, кто не хочет делать долгосрочных инвестиций и много рисковать. Деятельность этих компаний находится под постоянным мониторингом госорганов. Таким образом инвесторам дается гарантия безопасности.

Деятельность ПИФов также базируется на доверительном управлении капитала, который инвестор предоставляет специалистам, чтобы последние заключали прибыльные операции. После того, как будет вычтена сумма комиссии управляющего, суммарная величина дохода будет распределена между вкладчиками согласно их инвестициям, которые определяются числом паев.

Доходность ПИФов имеет прямую зависимость от того, какая у них специализация. К примеру, фирмы которые инвестируют деньги в драгметаллы, облигации или земельные участки, не отличаются высокой прибыльностью операций, одновременно с этим уровень риска в этом случае низкий, чего не скажешь о кооперации с ПИФами, которые работают с акциями, валютным рынком Форекс и иными сферами, которые не отличаются стабильностью, но могут принести существенный доход в случае успеха.

Стоит понимать, что в зависимости от выбора компании годовой доход может составить 100% и более. Это является прекрасным показателем прибыльности, указывающим на неплохие перспективы.

Необходимо также отметить, что задумываясь об инвестировании не обязательно, чтобы инвестор имел какие-то определенные знания в данной сфере, по этой причине данный вариант капиталовложения доступен практически каждому.

Минимальный размер вложений в ПИФы составляет 1000 рублей, поэтому ПИФами могут воспользоваться почти все, кто хочет получать дополнительный пассивный доход. Величина полученной прибыли будет прямо пропорциональна вложенным средствам.

Куда вложить 1000 долларов

Несмотря на повышение курса, $1000 – достаточно небольшая сумма для инвестиций. Но тысяча долларов — это уже не ноль, и ее тоже можно инвестировать. Многие известные инвесторы начинали с маленьким сумм, и именно это позволило им достичь обеспеченности и независимости.

Итак, куда можно вложить 1000 долларов?

Куда вложить $1000 прогрессивным инвесторам

Можно купить акции на фондовом рынке. Есть много российских компаний на бирже которые стоят всего по несколько рублей за штуку. То есть выходит, что 1000 долларов можно вложить не в один эмитент, а собрать портфель акций, скажем 5-10 эмитентов — это вполне реально сделать.

В целом на российских эмитентах можно не останавливаться, так как полно иностранных акций которые можно купить по 5-10 долларов, если акции самого Microsoft стоят в пределах 50-65 долларов.

Для того чтобы инвестировать в иностранные акции, я бы посоветовал брокера Just2Trade, с которым и сам работаю. Минимальный депозит у брокера $500. Здесь же вы можете покупать фьючерсы на товары и индексы и другие активы.

Здесь можно легко собрать свой портфель акций

Я считаю, что это хорошая возможность для прогрессивных инвесторов, которые ищут куда вложить свою тысячу долларов, а для прогрессивных — потому что при инвестициях в ценные бумаги все таки требуется анализ актива, понимание почему нужно вкладывать именно в этот эмитент, а не другой.

Покупка валюты

А еще можно просто купить валюту. Наверняка, многие из вас уже прибегали к данному способу вложения денег. Действительно, таким образом можно сохранить и приумножить свои сбережения за счет роста валюты в цене. Многие покупают валюту либо в офисах банка, либо через мобильное приложение. Однако не все знают, что валюту можно купить и на фондовом рынке. Причем покупка на бирже более выгодна, так как там доллар торгуется по цене, которая максимально приближена к реальному рыночному курсу. Важно, как и в случае с акциями, не поддаваться общей панике и не покупать валюту на пике ее цены.

Куда можно вложить 1000 долларов по интернету

ПАММ-счета – это разновидность инвестиций в Форекс, которая становится все более популярной и где я также имею портфель. Принцип работы с ПАММ-счетами выглядит так: вы отдаете денежные средства в управление опытному трейдеру, а он работает с ними за фиксированный процент со сделок.

Самым большим количеством ПАММ счетов владеет брокер Альпари, который получил лицензию от самого ЦБ РФ. В рейтинге ПАММ счетов вы можете увидеть что в топ 50 вкладывают по 100-700 тысяч долларов.

Отлично! Изначально именно ПАММ счетам был посвящен мой блог, а минимальная сумма инвестиций тут совсем мала — от 10 долларов.Но на практике, $1000 это нормальная сумма для вложений, ведь нулевой риск инвестиций в ПАММ счета достигается только портфелем, то есть вложение одновременно в 10 и более ПАММ счетов. Суть состоит в том, что если один управляющий покажет убыток, остальные перекроют его своей прибылью.

Не хочу писать одно и то же в разных статьях, поэтому если вам интересно, вы можете почитать об этом тут:

- Что такое ПАММ счета

- Как выбрать ПАММ счет

- Как заработать 810% на ПАММ счетах

Банковский вклад больше подходит инвесторам от 40 лет

В России существует большое количество банков с процентами по вкладам от 5% до 12%. Самый простой и надежный метод инвестирования. Его принцип заключается в следующем: вы отдаете деньги в банк под процент. Банк пускает средства в работу, это приносит доход, а вы получаете заранее определенный процент с прибыли. К примеру: вы кладете деньги на год под 10% годовых. Банк выдает ваши средства другому человеку в качестве кредита и через 12 месяцев возвращает вашу сумму с процентами, а разницу оставляет себе.

Главное преимущество этого метода вложения средств заключается в том, что вы уверены во вкладе и знаете, сколько денег получите через установленное время. Кроме того, вклады до 1,4 миллиона рублей проходят процедуру страхования, чтобы в случае банкротства клиенты не лишились денег, поэтому риск минимальный.

Но и большую выгоду здесь получить сложно – вкладывая небольшие суммы в банк, вы не разбогатеете.

На эту же тему

Альтернатива банковским вкладам

Куда вложить рубли консервативному инвестору

Заявка на консультацию

С чего хотите начать?

Открыть счет онлайнНазначить встречуЗа десять минут вы откроете брокерский счет, с которого можно покупать валюту, акции, облигации и другие ценные бумаги, доступные на российских биржах.

Открыть счетСчет за 10 минут

Все документы можно подписать кодом из СМС.

Понадобится только паспорт

Загрузите фотографии паспорта, и наш сервис сам заполнит все документы.

Инвестируйте уже завтра

На следующий рабочий день Московская биржа активирует ваш счет, и вы сможете инвестировать.

Персональная консультация

С финансовым советником Премьер БКС, в удобное для вас время.

Ваш инвестиционный профиль

Расскажите о своих финансовых целях, а советник определит, какие вложения вам подходят.

Банковский вклад

Это классический инструмент сохранения денег с минимальной доходностью.

Процент, который предлагает банк, зависит от ключевой ставки Центробанка — например, сейчас ее понизили до 4,5 %, значит, в ближайшее время банки также снизят предложения по вкладам. Вклад помогает получить прибыль в пределах инфляции, то есть как бы остаться на том же уровне. Если же вы планировали заработать, то скорее всего через вклад сделать это будет сложно.

Вклад называют инструментом с минимальным риском. Это так, но только частично. Если банк разорится, вкладчик попадет под программу страхования (Федеральный закон от 23.12.2003 № 177-ФЗ) — государство вернет максимум 1,4 млн руб. по общим основаниям. Остальные деньги будут потеряны. С 2004 году агентство по страхованию вкладов зафиксировало более 500 случаев, когда вкладчикам нужно было возвращать деньги.

C 1 октября 2020 года в законе о страховании вкладов произошли некоторые изменения. Размер страхового возмещения вкладчику-физлицу увеличился до 10 млн руб. (включая возмещение в размере 1,4 млн руб., выплачиваемое по общим основаниям), но при условии наличия на его счетах временно высоких остатков, которые образовались в связи с особыми жизненными обстоятельствами. К таким обстоятельствам относятся:

- получение наследства;

- продажа недвижимости;

- социальные выплаты;

- субсидии;

- выплаты по обязательным видам страхования;

- выплаты по решению суда.

Чтобы получить страховое возмещение в повышенном размере, нужно предоставить документы, подтверждающие поступление средств в безналичной форме в связи с особыми обстоятельствами.

С 1 января 2021 года вступил в силу закон, который обязывает вкладчиков платить налог с суммы процентов по всем вкладам, но только с той ее части, которая превышает доход с 1 млн руб. Фактически нововведение коснется процентов, которые будут выплачены начиная с 1 января 2021 года.

Если вы решили использовать для сохранения банковский вклад, то придерживайтесь этих советов:

- Кладите в один банк не больше 1,4 млн руб.

- Проверьте, входит ли банк в перечень застрахованных на сайте агентства.

- Выбирайте банк с долгой историей и средней процентной ставкой. Если предложение существенно выше среднерыночного, стоит быть осторожнее.

- Проверяйте, как начисляются проценты. Чаще по самым выгодным предложениям проценты выплачивают в конце срока. Решите снять раньше — потеряете весь доход.

Валютные биржи и ПАММ-счета

Инвестировать деньги можно в валютные биржи, однако порог на них входа высокий. Цена лота на форекс начинается от ста тысяч долларов. Если у вас есть всего тысяча, необходимо заключить договор с биржевым дилером, после чего можно вложить доллары в одну из валют. Чтобы заработать на форекс, необходимо постоянно отслеживать изменения курсов валют, понимать рыночные тенденции. Начинать лучше с демо-счета. Риски при трейдинге высокие.

Новичкам можно инвестировать доллары в ПАММ-счета. Это обеспечит получение пассивной прибыли. ПАММ-счета – это доверительное управление. Инвесторы вносят доллары на счет трейдера, который торгует на форекс. Часть прибыли он оставляет себе, остальную распределяет между инвесторами.

Доверять всю сумму одному трейдеру не стоит, лучше инвестировать 1000 долларов в счета 5-10 управляющих. Так вы снизите риски. Выбирайте трейдеров по таким критериям:

- дата открытия счета – он должен существовать больше года;

- тип – в агрессивные счета инвестируйте не более 30% суммы, остальные средства вкладывайте в умеренные и консервативные;

- просадка – если максимальная просадка превышает двадцать процентов, лучше отказаться от инвестиций.

Что важно запомнить

- Ставки по валютным вкладам продолжают падать, поэтому инвесторы вкладываются в еврооблигации, ETF, акции иностранных эмитентов и просто в доллары на бирже.

- При совершении сделок на бирже, прежде всего, вам стоит не забывать о налогах и учитывать валютную переоценку.

- Самым надежным способом инвестирования в долларах выступают еврооблигации.

- Самым простым – покупка валюты. При этом покупать валюту можно не только в банке, но и на фондовом рынке через брокера.

- Если вы хотите вложиться в акции иностранных компаний, но не хотите тратить на это много денег, вам стоит присмотреться к ETF. Такой способ инвестирования мы советуем новичкам.

- Если вы решили вложиться в акции иностранных компаний, прежде всего изучите эмитента и помните о рисках.

- #Акции

- #Валюта

Статья была полезна?

Спасибо за ответ!

ДаНет