Хедж фонды - это инвестиционные фонды, которые прибегают к использованию разного рода финансовых инструментов, чтобы защитить свои инвестиции от потенциальных рисков и повысить свою прибыльность.

Такие фонды активно используются не только опытными инвесторами, но и более широкой категории лиц, желающих диверсифицировать свой инвестиционный портфель. Хедж фонды позволяют получать значительные доходы при меньшем риске и ликвидности. Они могут дать типичному инвестору доступ к инструментам, которые обычно не используются в общедоступных инвестициях.

В этой статье мы рассмотрим принципы работы хедж фондов, основные возможности, а также преимущества и риски, связанные с использованием этого типа инвестиций.

Что такое хедж фонды?

Хедж фонды - это инвестиционные фонды, которые используют различные инструменты и стратегии для получения прибыли и защиты от потенциальных потерь, связанных с рыночными колебаниями. Они могут использовать такие инструменты, как производные финансовые инструменты, акции, облигации, валюты и товары.

Хедж фонды могут работать как на коротких, так и на длинных позициях, добиваясь прибыли независимо от направления движения рынка. Они также используются для защиты от рисков, связанных с изменениями курсов валют и цен на активы.

Хедж фонды могут быть доступны только для аккредитованных инвесторов, которые имеют высокий уровень дохода или чистого актива. Они также часто имеют более высокие комиссии за управление в сравнении с другими фондами, чтобы компенсировать более высокие риски и использование более сложных стратегий.

Хедж фонды обычно находятся вне зоны регулирования, которая применяется к другим типам инвестиционных фондов, таких как паевые или индексные фонды. Это означает, что они могут использовать более агрессивные и рискованные стратегии, но также могут быть менее прозрачными в своей деятельности и составе портфелей.

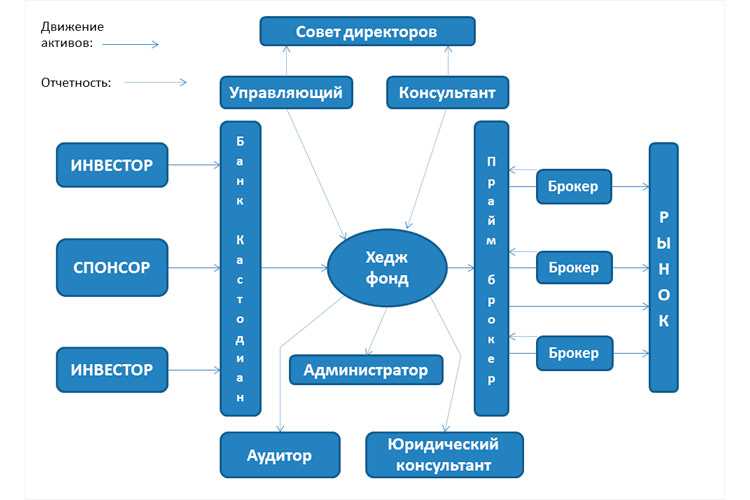

Основные принципы работы

Хедж-фонды – это инвестиционные фонды, которые управляются квалифицированными финансовыми специалистами и используют различные финансовые инструменты для защиты от рисков и получения прибыли.

Основными принципами деятельности являются максимизация доходности и минимизация рисков. Для этого хедж-фонды используют такие стратегии, как покупка и продажа акций, опционов, фьючерсов, облигаций и других инструментов.

Хедж-фонды могут использовать как длинные, так и короткие позиции. Длинная позиция – это покупка актива с целью получения прибыли от его роста. Короткая позиция – это продажа актива с целью получения прибыли от его падения.

Одной из ключевых особенностей хедж-фондов является то, что они не ограничены в выборе инвестиционных стратегий и могут использовать сложные финансовые инструменты, такие как кредитные деривативы и спекулятивные операции на валютном рынке.

Хедж-фонды могут быть достаточно рискованными инвестициями, поэтому перед тем, как инвестировать в них, необходимо тщательно изучить их стратегии и прошлое поведение на рынке.

В целом, работа хедж-фондов заключается в том, что они стараются защитить свою инвестиционную команду от значительных потерь, обеспечивая при этом достаточно высокую доходность.

Защита от рыночной волатильности

Основная цель хедж-фондов - защита от рисков. И риск, безусловно, проявляется в рыночной волатильности. Принцип работы хедж-фондов заключается в том, что они используют различные инвестиционные стратегии, которые позволяют снизить риски и уменьшить влияние рыночной волатильности на инвестиции.

Хедж-фонды могут использовать такие методы, как пассивный или активный подход к инвестированию, инвестирование в различные классы активов, такие как акции, облигации, фьючерсы, опционы, деривативы и многое другое.

Таким образом, за счет использования разнообразных стратегий и инструментов хедж-фонды могут значительно снизить риск убытков и обеспечить защиту от рыночной волатильности.

Учитывая сложность работы хедж-фондов и их высокие комиссионные, такие инвестиционные продукты часто привлекают крупных инвесторов, таких как пенсионные фонды, страховые компании и фонды социального обеспечения.

Использование различных инвестиционных стратегий

Хедж фонды, как и любая другая организация или инвестор, могут использовать различные инвестиционные стратегии для достижения своих целей. Одним из наиболее распространенных типов таких стратегий является "лонг-шорт" стратегия, при которой фонды могут одновременно покупать акции компаний, которые, по их мнению, будут расти в цене, и продавать акции компаний, у которых девальвация активов может повлиять на их цену на рынке.

Другой тип стратегии, который может использоваться хедж фондами, называется "арбитраж". Этот тип стратегии используется для поиска потенциальных различий в ценах на активы на разных рынках или в разных географических областях и использования этих различий для получения прибыли.

Одной из самых спорных стратегий является "спекулятивная" стратегия, при которой хедж фонды могут ориентироваться на краткосрочные изменения в цене активов, которые не обязательно связаны с их фундаментальной ценностью. Это может привести к большой нестабильности на рынке и поэтому она используется осторожно.

- Лонг-шорт стратегия

- Арбитражная стратегия

- Спекулятивная стратегия

В конечном итоге, любая стратегия, используемая хедж фондами, зависит от их инвестиционной философии, рисковостоящих способностей и целей. Некоторые хедж фонды могут предпочитать консервативный подход и использовать более традиционные инвестиционные стратегии, в то время как другие могут рисковать и выбирать более смелые стратегии, чтобы достигнуть наиболее выгодного результата.

Основные возможности

Диверсификация портфеля – хедж фонды могут инвестировать в широкий спектр различных активов, включая акции, облигации, валюту, товары, недвижимость и другие финансовые инструменты. Это помогает инвесторам распределить риски и получить стабильную доходность на длительном промежутке времени.

Гибкость – хедж фонды не ограничены стандартными правилами и инвестиционными стратегиями, часто используемыми в более традиционных инвестиционных фондах. Они могут использовать комплексные и инновационные методы анализа и управления рисками, а также строить инвестиционные стратегии в соответствии с актуальными рыночными трендами.

Потенциально высокая доходность – зависит от стратегии и умения управлять рисками. Некоторые хедж фонды приносят своим инвесторам высокие доходы в пиковые периоды, но следует помнить, что это инвестиции с высоким уровнем риска.

Низкие ограничения на инвестиционный портфель – хедж фонды могут инвестировать любое количество капитала в любой актив. При этом они часто используют заемные средства для увеличения своего инвестиционного портфеля, что увеличивает потенциальную доходность.

Охраняемость конфиденциальной информации – хедж фонды не публикуют детальную информацию о своих инвестиционных стратегиях и портфелях на публичных ресурсах. Это обеспечивает конфиденциальность и защиту от кражи инвестиционных идей.

Ликвидность – хедж фонды часто предоставляют инвесторам возможность продать их доли в любое время. При этом они часто берут комиссию за досрочный выход из инвестиционного фонда.

Диверсификация портфеля

Диверсификация портфеля - это действие, направленное на снижение рисков инвестирования путем распределения капитала между различными активами. Для хедж фондов это особенно важно, так как они работают со сложными и рискованными инвестициями.

Диверсификация может быть как вертикальной, то есть распределением вложений между различными отраслями, так и горизонтальной - распределением между активами одной отрасли. Целью такой стратегии является сокращение убытков в случае падения цены на один из активов.

Хедж фонды, используя диверсификацию, могут снизить риски инвестирования, обеспечивая более стабильную доходность и защиту от неожиданных потерь. Кроме того, они могут инвестировать в различные типы активов, такие как акции, облигации, фьючерсы, опционы, валюты и другие, что повышает их потенциальную прибыль.

Однако, не стоит забывать, что диверсификация не является универсальным способом защиты от рисков. Все же существует вероятность, что падение цены на все активы наблюдается одновременно, что приведет к значительным потерям портфеля. Поэтому, диверсификация должна сопровождаться постоянным мониторингом и анализом состояния рынка.

Получение высокой доходности

Главным принципом работы хедж фондов является получение высокой доходности при минимизации рисков. Это достигается благодаря использованию различных инструментов и стратегий, позволяющих зарабатывать на изменении цен активов, а также снижать риски, связанные с колебаниями рынков.

Хедж фонды активно используют деривативы, такие как опционы и фьючерсы, чтобы заработать на изменении цен на активы. Также они применяют такие стратегии, как арбитраж и торговля на разницу цен, которые позволяют получать прибыль независимо от направления движения рынка.

Еще одно преимущество хедж фондов заключается в том, что они могут инвестировать в широкий спектр активов, включая не только акции, но и облигации, валюты, товары и другие инструменты. Это делает портфели хедж фондов более разнообразными и устойчивыми к риску.

Кроме того, хедж фонды имеют свободу выбора стратегии и инвестиционного объекта, что позволяет им выбрать наиболее эффективный подход для достижения целей инвесторов. Это, в свою очередь, повышает шансы на получение высокой доходности и снижает риски потери капитала.

Несмотря на то, что инвестиции в хедж фонды часто сопряжены с высокими рисками, они могут стать выгодным и эффективным инструментом для получения высокой доходности. Однако перед инвестированием следует тщательно изучить каждый конкретный фонд и его стратегию инвестирования, чтобы принимать взвешенные решения и минимизировать риски.

Какие инвесторы могут инвестировать в хедж фонды?

Хедж фонды - это инвестиционные фонды, которые предназначены для инвесторов, которые имеют достаточный объем капитала и знания в области инвестиций. Обычно хедж фонды доступны для инвесторов с более высоким уровнем дохода, чем у тех, кто инвестирует в фонды взаимного инвестирования.

Хедж фонды имеют большую гибкость в инвестиционных стратегиях и могут использовать различные инструменты, такие как производные финансовые инструменты, для достижения целей инвестирования. Это позволяет хедж фондам получать доходы при любых условиях рынка.

Однако, инвесторы должны понимать, что инвестирование в хедж фонды сопряжено с высоким уровнем риска, и может привести к потере капитала. Поэтому хедж фонды рекомендуется только для инвесторов с опытом в инвестировании и пониманием ситуации на рынке.

Кроме того, инвестирование в хедж фонды ограничено государственными законами и регулированиями. Обычно инвесторы должны иметь квалификационный статус, чтобы иметь возможность вкладывать свои деньги в хедж фонды.

Ограничения по инвесторам

Хедж фонды не доступны для всех инвесторов. В большинстве стран существуют ограничения на минимальный уровень инвестиций. Обычно это сумма в несколько миллионов долларов.

Инвесторы также должны быть «аккредитованными» или иметь высокий уровень дохода и состоятельности, чтобы присоединиться к хедж фонду. Это делает инвестиции в хедж фонды недоступными для обычных инвесторов.

В некоторых странах существуют также ограничения на число инвесторов хедж фонда и на то, как они могут привлекать средства. Например, в США хедж фонды могут иметь не более 100 инвесторов, и они не могут рекламировать свои инвестиционные возможности.

Ограничения на инвесторов позволяют хедж фондам более эффективно управлять риском и обеспечивать максимальную доходность для своих инвесторов. Однако это также может затруднять доступ к инвестициям для тех, кто не отвечает этим требованиям.

Аккредитованные инвесторы

Аккредитованные инвесторы – это индивидуальные или юридические лица, которые имеют высокий уровень дохода или капитала и могут инвестировать в хедж-фонды.

Для того чтобы стать аккредитованным инвестором, необходимо соответствовать определенным критериям, установленным законодательством. Например, в США инвесторы должны иметь доход не менее $200 000 или общий капитал не менее $1 млн.

Статус аккредитованного инвестора дает возможность инвестировать в хедж-фонды и получать доступ к инвестиционным стратегиям, которые не доступны обычным инвесторам. Кроме того, аккредитованные инвесторы могут получать более высокие доходы и имеют больший выбор инвестиционных продуктов, чем обычные инвесторы.

Однако, инвесторы должны понимать, что инвестирование в хедж-фонды сопряжено с высоким уровнем риска, поэтому они должны быть готовы к потере своих инвестиций. Кроме того, статус аккредитованного инвестора не является гарантией успеха инвестиций.

В целом, статус аккредитованного инвестора дает возможность получить больше свободы и гибкости в своих инвестиционных решениях, но требует от инвесторов большой ответственности и осведомленности о специфике инвестирования в хедж-фонды.

Квалифицированные инвесторы

Хедж-фонды предназначены для квалифицированных инвесторов, которых определяет законодательство. К таким инвесторам относятся:

- Специализированные инвестиционные фонды

- Аккредитованные инвесторы

- Инвесторы, которые имеют определенный размер инвестиционного портфеля или дохода

Такое ограничение на инвесторов связано с тем, что хедж-фонды являются инструментом для защиты капитала и увеличения доходности, что может повлечь за собой большие риски. Квалифицированные инвесторы в данном случае могут оценить эти риски и принять обоснованное решение об инвестировании.

Однако, некоторые хедж-фонды могут работать и для розничных клиентов, но в этом случае они должны соответствовать дополнительным требованиям регулирующих органов и предоставлять инвесторам всю необходимую информацию, включая информацию о возможных рисках и прошлых доходах.

Как выбрать хедж фонд для инвестирования?

Выбор хедж фонда может быть сложным процессом, требующим внимательного анализа. Однако, прежде чем начать искать подходящий хедж фонд, необходимо определить свои цели и желаемый уровень риска.

Оценка рисков и потенциальной доходности хедж фонда является ключевым шагом при выборе инвестиционного продукта. Необходимо изучить качество портфеля, проверить наличие высоко квалифицированных профессиональных управляющих, ознакомиться с их опытом и профессиональными достижениями. Также важно изучить рейтинги хедж фондов и читать их обзоры с целью получения дополнительной информации.

Не стоит забывать о комиссиях, учитывая что комиссии в хедж фонде могут быть выше, чем в других инвестиционных продуктах. Важно узнать все детали о комиссиях, возможных способах входа и выхода из позиций, уровне ликвидности и т.д.

Финальным шагом в выборе хедж фонда является сравнение. Убедитесь, что выбранный вами хедж фонд соответствует вашим целям и уровню риска, и наилучшим образом подходит для вашего инвестиционного портфеля.

- Определите свои цели и уровень риска

- Оцените качество портфеля и опыт управляющих

- Изучите рейтинги и обзоры хедж фондов

- Узнайте все о комиссиях и условиях входа\выхода из позиций

- Сравните хедж фонды и выберите наилучший вариант для вашего инвестиционного портфеля

Основные критерии выбора

1. Репутация

При выборе хедж фонда нужно обращать внимание на его репутацию на рынке. Чем лучше у хедж фонда репутация, тем больше вероятность получения прибыли.

2. Виды инвестирования

Хедж фонды имеют различные стратегии инвестирования, включающие в себя инвестировавание в акции, облигации, фьючерсы, валюты и другие активы. Нужно выбирать хедж фонд, специализирующийся на тех видов инвестиций, которые соответствуют вашим целям и уровню риска.

3. Уровень риска

Каждый хедж фонд имеет свой уровень риска, который зависит от стратегии инвестирования и финансовой политики фонда. Нужно выбирать хедж фонд с уровнем риска, который соответствует вашим инвестиционным целям и портфелю.

4. Показатели доходности

Доходность хедж фонда является очень важным критерием выбора. Нужно обращать внимание на прошлые результаты исследования прошлых доходностей фонда, чтобы оценить его потенциал на будущее. Кроме того, необходимо сравнивать доходность выбранного хедж фонда с другими фондами на рынке.

5. Комиссионные

Нужно обратить внимание на размер комиссионных платежей, которые взимаются хедж фондом. От размера комиссионных платежей зависит общая доходность инвестиций в хедж фонд.

Доходность хедж фонда

Доходность хедж фонда может быть как выше, так и ниже рыночного среднего. Ключевым фактором является стратегия инвестирования хедж фонда и определение рисковых параметров.

Хедж фонды могут использовать различные стратегии, для достижения высокой доходности, например, использование операций с использованием кредитного плеча, торговля деривативами, опционные и фьючерсные контракты и т.д. Однако, такие инвестиции могут быть связаны с высоким уровнем риска.

Преимущество хедж фондов заключается в возможности защиты инвестора от рыночных колебаний, таких как падения фондовых индексов, кризисы и т.д. Однако, в случае неправильного выбора фонда, инвестор может потерять деньги.

Важным фактором при выборе хедж фонда для инвестирования является его история и прошлая доходность. Не стоит забывать о том, что доходность прошлых периодов не является гарантией будущей доходности фонда.

Таким образом, при выборе хедж фонда следует принимать во внимание стратегию инвестирования, уровень рисков, прошлую доходность фонда и другие факторы, чтобы инвестировать свои средства наиболее эффективно и безопасно.

Стратегия инвестирования

Хедж фонды отличаются обширной гаммой стратегий инвестирования, которые могут использоваться для получения прибыли или защиты от потерь. Они могут покупать и продавать акции, облигации, фьючерсы, опционы, валютные пары и другие финансовые инструменты. Основные их цели – получение абсолютной прибыли и минимизации рисков.

Некоторые хедж фонды выбирают стратегию "длинных" (long) позиций, то есть покупки акций и других ценных бумаг с надеждой на их повышение. Другие хедж фонды выбирают стратегию "коротких" (short) позиций, то есть продажи акций или других ценных бумаг с надеждой на их понижение.

Некоторые хедж фонды используют арбитражные стратегии: они ищут различия в ценах на один и тот же финансовый инструмент в различных рыночных условиях и на разных биржах, указывающих на возможность для получения прибыли. Другие используют стратегию рынка, пытаясь предугадать движение цены на активы и максимизировать прибыль.

Хедж фонды также могут комбинировать несколько стратегий, что позволяет сбалансировать риск и повысить их эффективность на длительный период. В зависимости от стратегий, выбранных хедж фондами, они могут быть подвержены различным уровням риска и ограничениям инвестирования. Однако в целом, они предоставляют инвесторам инновационный инструмент для получения прибыли и защиты от потерь.

Стоимость управления активами

Хедж фонды - это инвестиционные фонды, которые используют различные финансовые стратегии для защиты своих инвесторов от рисков и увеличения их доходов. Стоимость управления активами хедж фонда обычно состоит из двух частей - фиксированной части и процентного вознаграждения от прибыли.

Фиксированная часть покрывает затраты на административные расходы, зарплаты сотрудников, аренду помещений и другие расходы. Процентное вознаграждение обычно составляет 20% от прибыли, которую получил хедж фонд. Это значит, что если фонд заработал $100 млн прибыли, то 20% или $20 млн пойдут в качестве вознаграждения управляющей компании.

Стоимость управления активами может варьироваться в зависимости от размера инвестиционного портфеля и финансовых стратегий фонда. Обычно хедж фонды с более высокими доходами имеют более высокую стоимость управления активами. Однако, высокая стоимость управления может сократить доход инвесторов, поэтому перед инвестированием в хедж фонды необходимо тщательно изучить их финансовые отчеты и стратегии.

Риски инвестирования в хедж фонды

Хотя хедж фонды предлагают возможность получения высоких доходов, инвесторы должны понимать, что существуют значительные риски, связанные с инвестированием в эти фонды. Некоторые из этих рисков включают:

-

Рыночный риск: подобно другим инвестициям, хедж фонды подвержены изменениям рынка и могут понести убытки из-за падения цен на акции, облигации и другие активы.

-

Кредитный риск: многие хедж фонды инвестируют в кредитные деривативы и другие сложные финансовые инструменты, которые могут стать неплатежеспособными или даже банкротными.

-

Ликвидность: инвестирование в хедж фонды может быть затруднено в случае, если инвесторы захотят вывести свои деньги вне установленных периодов. В этом случае фонд может продать активы по невыгодной цене или быть вынужден продавать активы и рейтинги, которые необходимы для его дальнейшей деятельности, что может повлечь за собой значительные потери.

-

Операционные риски: хедж фонды могут подвергаться операционным рискам, например, ошибкам в учетной документации или краже сотрудников.

Если вы планируете инвестировать в хедж фонды, будьте готовы к тому, что есть риск потери денег и что вы можете потерять все свои инвестиции. Перед принятием решения о инвестировании в хедж фонды вам необходимо провести свою собственную дополнительную оценку рисков и найти профессионального консультанта.

Основные риски

Хедж фонды являются инвестиционными инструментами с высокой степенью риска. Их основные риски заключаются в следующем:

- Потеря капитала - инвесторы могут потерять всю свою вложенную сумму в случае неудачного инвестирования.

- Неопределенность доходности - доходность хедж фондов не является гарантированной и может колебаться в широких пределах.

- Необходимость минимальной суммы вложений - хедж фонды обычно требуют минимальных сумм для инвестирования, которые недоступны для многих частных инвесторов.

- Сложность оценки деятельности фонда - хедж фонды могут использовать сложные инвестиционные стратегии, которые затрудняют оценку эффективности их деятельности.

- Необходимость доверия к управляющей компании - судьба инвесторов в хедж фондах полностью зависит от квалификации и надежности управляющей компании.

Перед инвестированием в хедж фонды следует тщательно изучить их стратегии, прошлые показатели и структуру управления, чтобы минимизировать возможные риски.

Рыночный риск

Рыночный риск – это вероятность изменения цен на финансовых рынках, что может негативно повлиять на доходность инвестиций хедж фонда.

Возможные причины изменения рыночных цен могут быть связаны с изменением мировой экономической ситуации, валютными колебаниями, изменением цен на сырье или акции компаний. Рыночный риск может стать причиной потери капитала для инвесторов хедж фонда.

Для управления рыночным риском хедж фонды используют различные стратегии, такие как диверсификация портфеля, использование производных финансовых инструментов или стратегии короткой продажи активов. Однако даже при использовании этих стратегий, рыночный риск не полностью исключается.

Поэтому перед инвестированием в хедж фонды необходимо продумать свою инвестиционную стратегию, рассмотреть возможные риски и потенциальную доходность инвестиций.

- Рыночный риск – вероятность изменения цен на финансовых рынках.

- Причиной изменения цен могут быть мировая экономическая ситуация, валютные колебания, изменение цен на сырье или акции компаний.

- Для управления рыночным риском используются различные стратегии.

- Пред инвестированием в хедж фонды необходимо продумать инвестиционную стратегию и рассмотреть возможные риски.

Кредитный риск

Кредитный риск – это риск возникновения убытков, связанных с невозвратом заёмщиком его обязательств перед кредитором. Хедж-фонды часто инвестируют в долговые инструменты, что делает их уязвимыми для кредитного риска.

Хотя хедж-фонды используют различные методы управления риском, в том числе диверсификацию портфеля и использование кредитных деривативов, кредитный риск все равно остается важным фактором риска, который может повлиять на доходность хедж-фонда.

Оценка кредитного риска осуществляется путем анализа финансовой устойчивости и платежеспособности заёмщика, а также оценки вероятности его невозврата.

- Кредитный скоринг - система оценки кредитного риска фирмы, класифицирующая ее по ряду показателей, включая финансовые показатели и исторические данные.

- Кредитное страхование - это инструмент, который может помочь защитить хедж-фонды от убытков, связанных с невозвратом долга. Кредитное страхование предоставляется страховыми компаниями и может покрыть часть или всю сумму убытков, связанных с невозвратом заёмщиком его обязательств.

Необходимость эффективного управления кредитным риском является одним из ключевых факторов для успешной работы хедж-фонда. Это важно не только для защиты капитала инвесторов, но и для обеспечения финансовой устойчивости хедж-фонда.

Операционный риск

Операционный риск - это риск возникновения убытков, связанных с нарушением внутренних процессов, производственных процедур, систем управления и финансового контроля.

Хедж фонды могут иметь высокий операционный риск, поскольку они работают с комплексными финансовыми инструментами и имеют множество взаимосвязанных процессов. Некоторые из этих рисков могут включать ошибки в расчетах, технические сбои, неверные решения инвестирования и прочую некомпетентность.

Для снижения операционного риска хедж фонды вынуждены проявлять надежность и стабильность в каждом аспекте своей деятельности. Они должны иметь четкую стратегию инвестирования, эффективную систему управления рисками, а также тщательно мониторить свои операции и процессы.

Хедж фонды также могут сотрудничать с консультантами и аудиторами для оценки и улучшения своих систем управления и контроля.

Видео:

Что такое хеджирование - Как работают хедж-фонды

Что такое хеджирование - Как работают хедж-фонды by Ritadvisor - Делаем деньги 1 year ago 8 minutes, 17 seconds 2,929 views

Хедж фонды -принцип работы Extranet investment

Хедж фонды -принцип работы Extranet investment by Любовь Швидченко 9 years ago 10 minutes, 44 seconds 11 views

Вопрос-ответ:

Что такое хедж-фонды?

Хедж-фонды - это инвестиционные фонды, которые могут использовать различные финансовые инструменты для защиты своих инвестиций от потенциальных убытков и максимизации прибыли.

Какие инструменты используют хедж-фонды?

Хедж-фонды могут использовать широкий спектр финансовых инструментов, включая опционы, фьючерсы, валюту, деривативы, ценные бумаги, и другие активы.

Как работают хедж-фонды?

Хедж-фонды потенциально могут зарабатывать на любых рыночных условиях, независимо от направления изменения цены актива. Они могут применять различные стратегии для защиты своих инвестиций и получения прибыли.

Какие риски связаны с инвестированием в хедж-фонды?

Хедж-фонды могут быть связаны с высоким уровнем риска из-за использования сложных стратегий и финансовых инструментов. Инвесторы могут потерять всю свою инвестицию, если хедж-фонд не достигает ожидаемых результатов.

Можно ли инвестировать в хедж-фонды личными средствами?

Да, некоторые хедж-фонды принимают инвестиции от частных инвесторов, но они обычно имеют минимальный порог входа и высокие комиссии за управление активами. Однако, инвестирование в хедж-фонды может быть доступнее через инвестиционные платформы и брокеров.

Какие преимущества инвестирования в хедж-фонды перед другими инвестиционными инструментами?

Хедж-фонды могут иметь более стабильную доходность в сравнении с другими активами из-за использования различных стратегий и защитных механизмов. Они также могут предоставлять доступ к инвестиционным рынкам, в которые обычные инвесторы не имеют доступа.