Что такое маржинальная торговля?

Маржинальная торговля - это использование средств брокерской компании для заключения сделок на рынке. Точно так же, как кредит на покупку дома или автомобиля дает возможность приобрести иначе недоступный актив, маржинальная торговля позволяет контролировать активы на гораздо большую сумму, чем это возможно на собственные средства. Поэтому часто ее еще называют необеспеченными сделками или позициями с неполным покрытием.

Использовать маржинальную торговлю можно для покупки и продажи акций, облигаций, валюты, а также опционов и фьючерсов. Весь финансовый результат от таких сделок (прибыль или убыток) достается инвестору. Но за пользование кредитными средствами он платит брокеру комиссию. Кроме того, давая деньги в долг, брокер хочет быть уверен, что клиент сможет их вернуть даже при неблагоприятном развитии событий. Поэтому он устанавливает уровень залога под взятые взаймы активы – именно он и называется маржой (а также уровнем достаточности средств или гарантийным обеспечением).

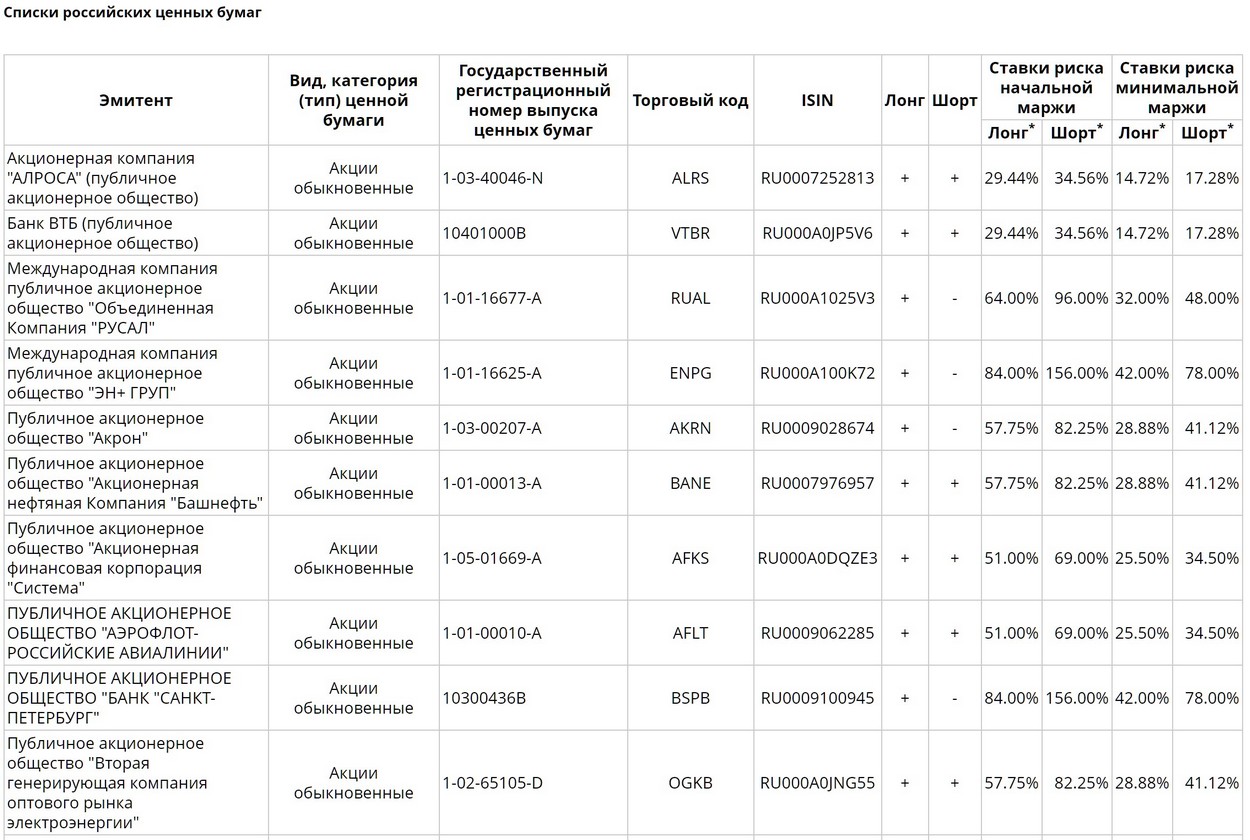

Сумма средств, которую предоставляет брокер, зависит от того, что именно собрался торговать клиент: для каждой бумаги процент необходимого обеспечения устанавливается отдельно. Логика здесь такая: активы в портфеле инвестора выступают гарантией сохранности выданных ему взаймы брокерских средств. Для определения, достаточно ли этих активов, используют понятия начальной и минимальной маржи:

- Начальная маржа – это уровень обеспечения, необходимый для открытия позиций. Если в результате убыточных сделок стоимость портфеля станет меньше, чем уровень начальной маржи, инвестору будет ограничена возможность совершать необеспеченные сделки, он сможет только закрывать имеющиеся.

- Минимальная маржа – это уровень обеспечения, который нужен для сохранения уже открытых позиций. Если стоимость портфеля станет меньше уровня минимальной маржи, брокер может начать закрывать позиции, чтобы вернуть стоимость портфеля к уровню начальной маржи.

Брокеры используют разную схему индикации уровня используемой маржи, часто она представляет собой вариант светофора:

- Зеленый или синий цвет означает, что стоимость портфеля больше начальной маржи, и инвестор может совершать новые сделки.

- Желтый или оранжевый цвет – знак того, что уровень залога стал ниже начальной маржи, но все еще выше минимальной. Это предупреждение о том, что скоро может потребоваться либо закрыть позиции, либо внести дополнительные средства на счет.

- Красный – сигнал снижения стоимости портфеля ниже уровня минимальной маржи. Брокер отправляет клиенту маржин-колл – уведомление о необходимости увеличить залог. Если это не будет сделано, брокер самостоятельно закрывает часть позиций клиента, чтобы гарантировать возврат собственных средств.

Маржинальные требования

Чтобы торговать с маржой, инвесторы должны внести в брокерскую фирму достаточно денежных средств или ценных бумаг, отвечающих начальным маржинальным требованиям. Согласно Постановлению T ФРС, инвесторы могут занимать до 50% от общей стоимости покупки под залог, а оставшиеся 50% депонируются трейдером в качестве начального маржинального требования.

Требования поддерживаемой маржи для дневного трейдера, работающего по модели, намного выше, чем для дневного трейдера, не использующего модель. Минимальные требования к собственному капиталу для дневного трейдера по паттерну составляют 25000 долларов (или 25% от общей рыночной стоимости ценных бумаг, в зависимости от того, что больше), а для дневного трейдера без паттерна – 2000 долларов. Ежедневный торговый счет должен соответствовать этому требованию независимо, а не за счет перекрестного гарантирования различных счетов. В ситуациях, когда счет падает ниже установленной суммы в 25 000 долларов, дальнейшая торговля не разрешается, пока счет не будет пополнен.

Маржинальная торговля в лонг

Покупка активов с расчетом на дальнейший рост цены – это торговля в лонг. Маржинальная торговля в лонг удобна, когда инвестор ожидает рост цены в ближайшее время (ведь заемные средства стоят денег, и держать позицию долго выходит дорого), и способен оценивать и контролировать риски.

Допустим, инвестор купил на собственные средства 10 акций Яндекса по 5 000 ₽ каждая, на общую сумму 50 000 ₽. При росте цены на 10% прибыль составит 5 000 ₽. При использовании маржинальной торговли в long и открытии сделки на общую сумму 100 000 руб. прибыль составит уже 10 000 руб., или 20% от собственных средств.

Однако в случае снижения цены на 10% убыток по необеспеченной позиции составит не 5 000 рублей, как в случае со сделкой на собственные деньги, а в два раза больше. Риск в том, что при продолжении снижения цены вероятно закрытие маржинальной позиции по крайне невыгодной для инвестора цене, а возможности пересидеть убытки, как при торговле на свои средства, уже нет.

Принцип работы кредитного плеча

Как уже говорилось выше, брокер предоставляет трейдеру кредит только при условии внесения тем определённой суммы собственных средств (в соответствии с маржинальными требованиями). Например, при маржинальных требованиях брокера в 50%, трейдеру предоставляется кредит в размере половины стоимости приобретаемых им финансовых инструментов (вторая половина это собственные средства трейдера).

Средства на торговом счету трейдера, в данном случае, являются для брокера ничем иным как гарантийным обеспечением выданного займа. И в том случае, когда убыток по открытой позиции «съедает» все деньги трейдера, брокер принудительно закрывает эту позицию с тем, чтобы успеть вернуть свои деньги (которые он ссужал трейдеру для открытия этой позиции). Такое принудительное закрытие позиций именуется стоп-аутом (от английского stop out).

Маржинальная торговля в шорт

Шорт, или короткая продажа – это заработок на снижении цены актива. Для этого брокер одалживает клиенту нужные бумаги, тот их продает и обязуется позднее выкупить обратно, чтобы вернуть их брокеру. Открывая сделку в short, клиент рассчитывает, что цена актива пойдет вниз, и купить удастся дешевле чем продал.

Например, трейдер продает в шорт 10 акций Яндекса общей стоимостью 50 000 руб., ожидая снижения цены. Если цена упала на 10%, обратно выкупить акции можно уже за 45 000 руб. В этом случае прибыль на сделке составила 5 000 руб.

Однако если расчет на снижение цены был неверен и акции дорожают на 10%, на их обратную покупку необходимо потратить 55 000 руб., а убыток по сделке составит 5 000 руб.

3. Что такое маржин-колл простыми словами

Маржин-колл (от англ. "Margin call") — это размер маржи, после которого брокер будет требовать пополнить счёт или закрыть часть позиций, чтобы маржа снова поднялась до допустимого уровня.

Если клиент будет игнорировать требования брокера, то он имеет право на принудительное закрытие части позиций.

На трейдерском сленге маржин колл называют "дядей Колей", "Коля Маржов" или "Колян".

Откуда взялось такое понятие? Исторически брокеры звонили (call) клиентам и говорили о требование пополнить счёт. Поэтому термин получил название от слова звонить.

Трейдерам лучше никогда не говорить своё положение до маржин-колла, поскольку маневров у него не остаётся. Закрывать позицию с большой потерей не хочется, а вносить дополнительные деньги не всегда есть возможность.

5. Какие инструменты доступны с использованием заёмных средств

Брокеры активно предоставляют возможность своим клиентам использовать кредитные плечи. Это позволяет им больше зарабатывать за счёт оборота торгов и получать дополнительные проценты за выдачу краткосрочных кредитов.

Брокерские компании предоставляют маржинальную торговлю почти на всех видах финансовых инструментах:

- Акции голубых фишек;

- Акции второго эшелона;

- ОФЗ;

- Ликвидные корпоративные облигации;

- Длинные позиции на ETF;

- Валюты;

- Фьючерсы;

- Опционы;

В зависимости от ситуации какие-то ценные бумаги могут переставать быть маржинальными. Причём одни и те же активы могут быть доступны для торговли с плечом у одних брокеров и недоступны у других.

Текущие требования можно найти на официальных сайтах брокеров. Там же указаны требования к марже и стоимости маржинального кредитования:

- Как торговать на фондовой бирже новичку;

- Как купить акции физическим лицам — подробная инструкция;

- Как заработать на бирже — полный мануал;

Риск профиль клиента

Клиенты делятся на классы в зависимости от их риска. Брокерами принято разделять всех клиентов на три группы:

- КСУР (клиент со стандартным уровнем риска);

- КПУР (клиент с повышенным уровнем риска);

- КОУР (клиент с особым уровнем риска);

Естественно, что КСУР будут давать больше возможностей, чем КОУР.

Торговля с плечом кем-то регулируется?

На традиционных рынках да, она регулируется по единому стандарту. В крипте не всё так однозначно, «правила» могут отличаться на разных биржах.

Однако и это может вскоре поменяться. К примеру, Японская ассоциация обмена виртуальных валют (JVCEA) планирует ограничить количество средств, которое трейдеры могут занять у биржи. Японцы хотят установить лимит не больше маржи трейдера в четырекратном размере (максимальное плечо — 4х).

Главная цель — оградить инвесторов от крупных потерь из-за высокой волатильности рынка.

На других обменниках плечо уже ограничено. Например, биржа OKEx позволяет «взять взаймы» сумму, которая превышает депозит трейдера максимум в три раза. А вот Kraken предлагает воспользоваться 5х-плечом. Настоящие лудоманы всегда могут посетить BitMEX, где можно поиграть с плечом 100х. Правда, часто такая игра заканчивается почти мгновенной ликвидацией.

Риски и их оценка

Трейдер должен оценивать риски маржинальной торговли, прежде чем принимать решения. Их уровень зависит от волатильности рынка (чем она выше — тем больше риск), от ликвидности актива и других факторов. Брокерские конторы самостоятельно устанавливают ставки риска, руководствуясь принятыми биржевыми правилами. Для этого рассчитывают нормативы покрытия риска — НПР1 и НПР2. Смысл первого заключается в том, что стоимость портфеля ценных бумаг должна быть выше начальной маржи.

НПР1= Общая стоимость портфеля — Сумма начальной маржи

Если начальная маржа будет выше значения первого показателя, клиент не сможет открыть новые позиции.

НПР2 = Общая стоимость портфеля — значение минимальной маржи

Если второй показатель превысит стоимость, позиции будут принудительно закрыты. Чтобы этого не произошло, трейдер может внести дополнительную сумму на счет или закрыть некоторые сделки.

В чем заключаются плюсы и минусы маржинальной торговли

Вести маржинальную торговлю — значит рисковать и получать прибыль. Преимуществами являются:

- возможность получить кредит без предварительного согласования и большого пакета документов (в этом отличие от банковского займа);

- обеспечение в виде имеющихся активов — это ценные бумаги, валюта, производные инструменты, криптовалюта;

- бесплатное предоставление заемных средств в течение торговой сессии;

- невысокий процент за предоставление кредита больше, чем на один день — характерно для торговли акциями.

Плюсы маржинальных сделок

Вопреки сложившимся стереотипам, маржинальная торговля имеет не только преимущества, но и недостатки. К последним относятся проценты за пользование кредитными средствами и риск потери депозита при неправильном прогнозировании.

Важный выбор для трейдера — маржинальная торговля или фьючерсы. Оба варианта предполагают использование залога. Фьючерсная сделка означает торговлю контрактами (в том числе валютными), но не всегда требует использования кредитного «плеча». При сделках с фьючерсами залог составляет только 10% . Если курс базового актива меняется, а трейдер пока не хочет его продавать, брокер не закрывает позицию.

Принцип маржинальной торговли предполагает автоматическую ликвидацию позиций при достижении уровня минимальной маржи. Рисков в этом случае больше, но и прибыль может быть выше.

6. Маржинальная торговля — удобный инструмент для трейдеров и инвесторов

Стоит ли пользоваться маржинальной торговлей? В чём она может быть удобна? Давайте перечислим варианты, где она превращается в удобный инструмент трейдера.

6.1. Трейдинг внутри дня

Можно зарабатывать на трейдинге внутри, при этом имея стабильный доход от облигаций. Как это сделать?

Купить облигации и получать с них пассивный доход. Поскольку маржинальная торговля внутри дня бесплатна, то можно совершать сделки на бирже бесплатно.

Например, купили ОФЗ на 1 млн рублей. В таком случае можно торговать внутри дня бесплатно (платим только за торговый оборот) на сумму около 5-10 млн рублей.

Если вы успешно можете торговать, то можно неплохо заработать практически бесплатно. Ведь основная сумма лежит надёжно под проценты. Но риски потерять часть денег от трейдинга мы берём на себя.

Помните: 95% трейдеров внутри дня теряют деньги на бирже. При этом из-за самих себя. Только небольшая часть людей способна делать деньги каждый день.

6.2. Открытие коротких позиций

Только заёмные средства позволяют открывать позиции шорт. Поскольку мы не можем продавать то, чего у нас нет в портфеле. Короткие позиции активно используются спекулянтами для совершения сделок.

Поскольку акции склонны к росту, то открывать короткие позиции лучше уже более опытным трейдерам. И это делается на короткие промежутки времени.

Примечание

У большинства фондовых брокеров комиссия за перенос на ночь коротких позиций немного меньше, чем длинных.

6.3. Возможность совершать опережающие покупки

Здесь возможно несколько вариантов.

1 Инвестор знает, что вечером пополнит брокерский счёт. Акции и облигации растут. Чтобы не ждать вечера, можно купить их с самого утра. Таким образом, маржинальная торговля позволяет инвестору решать стоит ему ждать поступления денег или же купить сразу.

Причём за такую возможность использования заёмных средств ничего платить не надо, поскольку кредитное плечо в течении дня даётся без процентов.

2 Покупка на опережение. Инвестор знает, что пополнит брокерский счёт в течении ближайшего времени, на текущий момент фондовый рынок сильно упал (пусть на 5%). Тогда можно купить на просадке прямо сейчас. Маржинальная торговля стоит не так дорого, за несколько дней это почти ничего не будет стоить. К этому времени рынок может восстановится на 2-3%. Поэтому имеет смысл пользоваться удачными моментами для входа в рынок, чем ждать несколько дней пополнения.

Конечно, никто не знает отрастёт ли рынок через несколько дней. Поэтому речь идёт о гибкости, которое даёт маржинальная торговля. То есть возможность купить есть, а воспользоваться ей или нет решает уже каждый сам.

3 Дивидендный гэп. Например, после закрытия реестра акция открывается минус 7%. Можно сразу реинвестировать будущие поступления по дивидендам в акцию. Как показывает история, в момент прихода дивидендов акция обычно уже закрывает часть гэпа. Если инвестор не купил бы заранее, то пропустил бы возможность выгодно купить.

В данном случае можно сыграть на опережение.

6.4. Распределение активов

Пусть инвестор решил провести ребалансировку портфель. Он решил продать акции компании "А" и купить подешевевшие акции "Б". Чтобы не ждать продажу акций "А", он может заранее выставить заявку на покупку компании "Б". Таким образом, можно делать сразу два действия: покупать один актив и продавать другой.

6.5. Рычаг для увеличения заработка

Если трейдер может успешно торговать, то использование заёмных средств улучшит его показания. Поэтому можно сказать, что маржинальная торговля позволяет больше зарабатывать. Но не забываем, что в случае неудачи потери будут также больше.

- Возможно ли жить на заработок с трейдинга;

- Стратегии для торговли на бирже;

6.6. Инструмент для хеджирование рисков

Маржинальная торговля позволяет хеджировать риски. Вспомним, что означает термин хеджирования: это уменьшение риска за счёт открытие противоположных позиций по финансовым инструментам.

Рассмотрим примеры, как инвестор может снизить риски и при это заработать:

- На текущую ситуацию есть очевидно слабая акция и есть сильная. Можно взять с плечом крупних акций в лонг, а слабых в шорт. Таким образом, куда бы не пошел рынок инвестор будет зарабатывать;

- Большой спред между депозитарными расписками в Лондоне и на Московской бирже.;

- Покупка ETF на индекс Московской биржи (TMOS, VTBX, SBMX) и шорт акции, которая не растёт;

Опять повторимся: маржинальная торговля даёт возможности, а как ими распоряжаться решает инвестор. Хеджирование также несёт определённые риски, хотя должна их снижать. Но в каких-то неблагоприятных моментах может лишь усугубить ситуацию.

6.7. Возможность взять кредит

Если инвестор уверен в росте фондового рынка или каких-то отдельных акций, то вместо того, чтобы брать в банке кредит, гораздо проще взять его у брокера. Не надо ничего не подписывать, не ждать. Просто покупаете столько ценных бумаг, сколько планируете, а потом продаёте. В итоге это избавляет от лишних походов в банк, бумажной волокиты.

4. Сколько стоит маржинальная торговля

4.1. Кредитные плечи на фондовом рынке

В зависимости от брокеров стоимость заёмных средств будет разница. Например, на осень 2020 г. следующие цифры:

- Финам. За шорт 12%, лонг 14%. Возможны индивидуальные условия кредитования, если у клиента большая сумма;

- БКС Брокер. 14% за шорт и лонг;

- Сбербанк. 15% за обеспеченную позицию ценными бумагами и 17% за денежную;

- Тинькофф. 13-17% в зависимости от суммы;

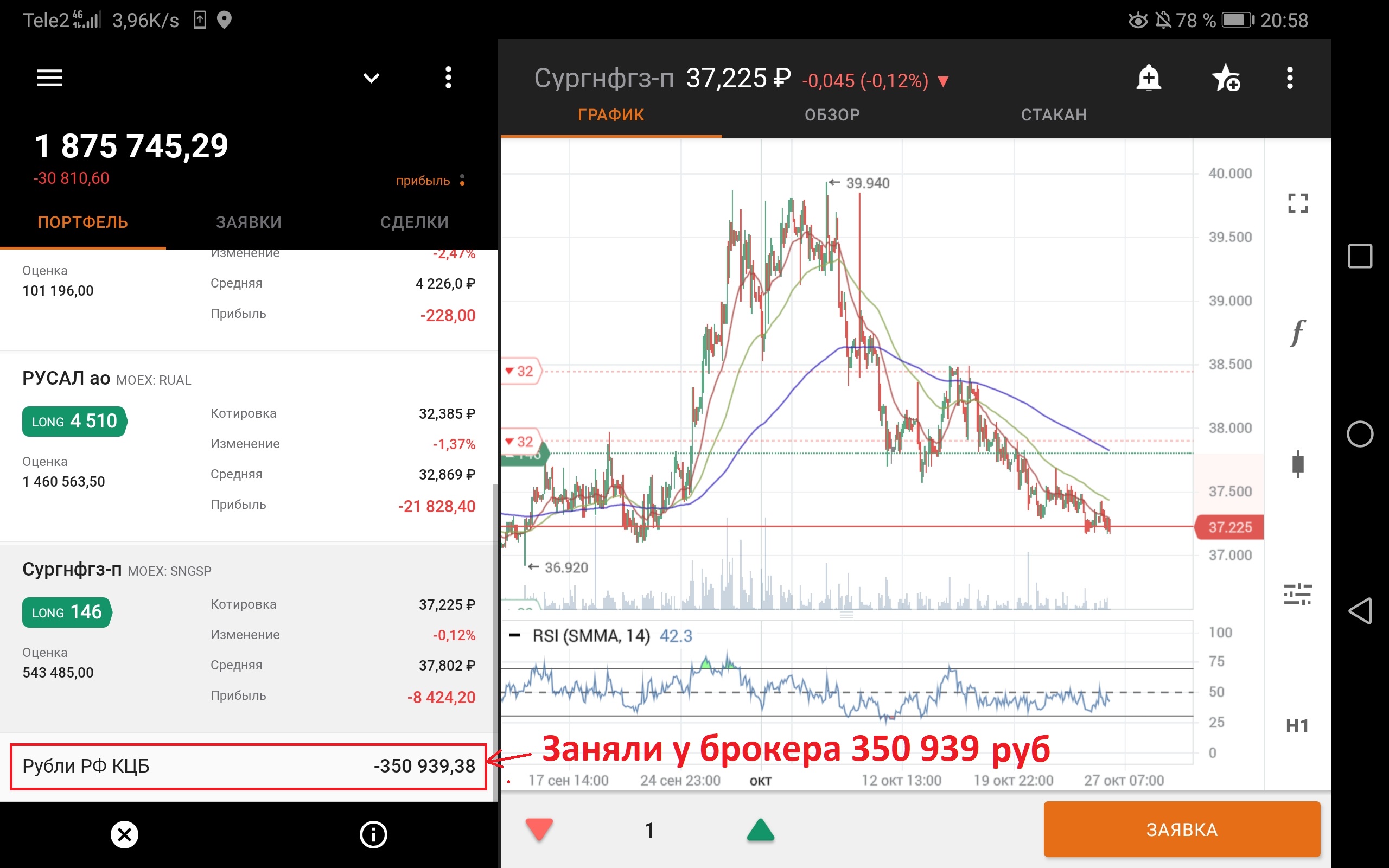

При покупке финансовых активов в лонг (например, акции, облигации, валюта) на брокерском счёте появится сумма с минусом. Вот так это выглядит в приложении Финам трейд (брокер Finam):

В случае с короткой позицией на счёте появятся денежные средства, а по позиции образуется "-" (минус), что означает долг в виде активов.

Использование заёмных средств внутри дня бесплатно. Плата происходит только за перенос позиции на следующий день. Перенос на сленге называют овернайтом (overnight).

Для любителей активно поторговать внутри дня маржинальная торговля даёт отличные возможности.

- Кто такой фондовый Брокер;

- Как выбрать брокера для фондовой биржи;

4.2. Форекс

Внутри дня на рынке Форекса использования кредитных плечей бесплатно. Плата есть только за перенос позиции на ночь. Её называют своп (swap).

Своп зависит от разницы ключевых процентных ставок ЦБ в странах, участвующих в сделке. При этом комиссия может быть положительной (вам доплачивают) и отрицательной.

Например, EUSUSD имеет положительный своп при торговле на понижение, поскольку ЕЦБ имел нулевые процентные ставки, а ФРС США 2-3%. Но с марта 2020 г. ставка ФРС также стала почти равной нулю и теперь такая возможность заработка пропала.

Стратегии основанные на разницах процентных ставок ЦБ называют кэрри трейд (carry trade).

- Как выбрать Форекс брокера;

- Обзор Форекс брокеров;

- Кто такие Форекс-брокеры;

- Как заработать на Форекс с нуля;

- Форекс для начинающих;

Я слышал о коротких и длинных позициях. Что это такое?

Эти два термина характеризуют «ставку» трейдера на возможные варианты движения цены актива.

«Открыть лонг» — значит купить актив по низкой цене, а затем спустя некоторое время продать его дороже. К примеру, купив один биткоин за 6300 долларов и продав его за 7000 долларов, трейдер получит 700 долларов прибыли. Если при этом он использует десятикратное плечо, его прибыль увеличится уже до 7000 долларов.

Источник иллюстрации — PETA Latino

«Открыть шорт» — значит продать актив по высшей цене, а затем спустя некоторое время купить его по более низкой. В этом случае трейдер берёт в долг у биржи именно крипту, чтобы сразу её продать для открытия позиции. Купив один биткоин за 6300 долларов (после его продажи за 7000 долларов) он получит всё тот же один биткоин + 700 долларов чистой прибыли.

Главная основная ошибка начинающих трейдеров и как ее не допустить

Когда новички входят входят на рынок криптовалют, по наблюдению Армена Геворкяна, они часто покупают криптовалюту на весь свой депозит. Возможно, им повезет и стоимость криптовалюты вырастет. Однако, рынок не дает зарабатывать долго и в какой-то момент происходит обвал. В таком случае, начинающие трейдеры на маржинальной бирже попадают в одну из двух сложных ситуаций:

- Чтобы не закрывать позицию в убытке, трейдеру приходится ждать, пока криптовалюта вырастет. Все это время он теряет свои средства из-за необходимости оплачивать свопы.

- У трейдера было выставлено кредитное плечо и сумма убытков превысила изначально вложенные средства. Из-за этого биржа полностью ликвидирует его позицию.

Для примера, рассмотрим ситуацию с курсом биткоина в мае 2021 года. Тогда стоимость криптовалюты упала с исторического максимума в $60 тыс. до $30 тыс. Трейдеры, которые совершили покупку на весь депозит, вынужденно потерпели убытки. У тех, кто использовал спотовую торговлю, биткоины сохранились и они могли ждать восстановления цены. Больше всего не повезло тем новичкам, которые использовали маржинальную торговлю. Выставление плеча выше, чем «1 к 2» привело к ликвидации позиции.

Синей областью выделено падение биткоина в мае 2021 года. График: Bybit

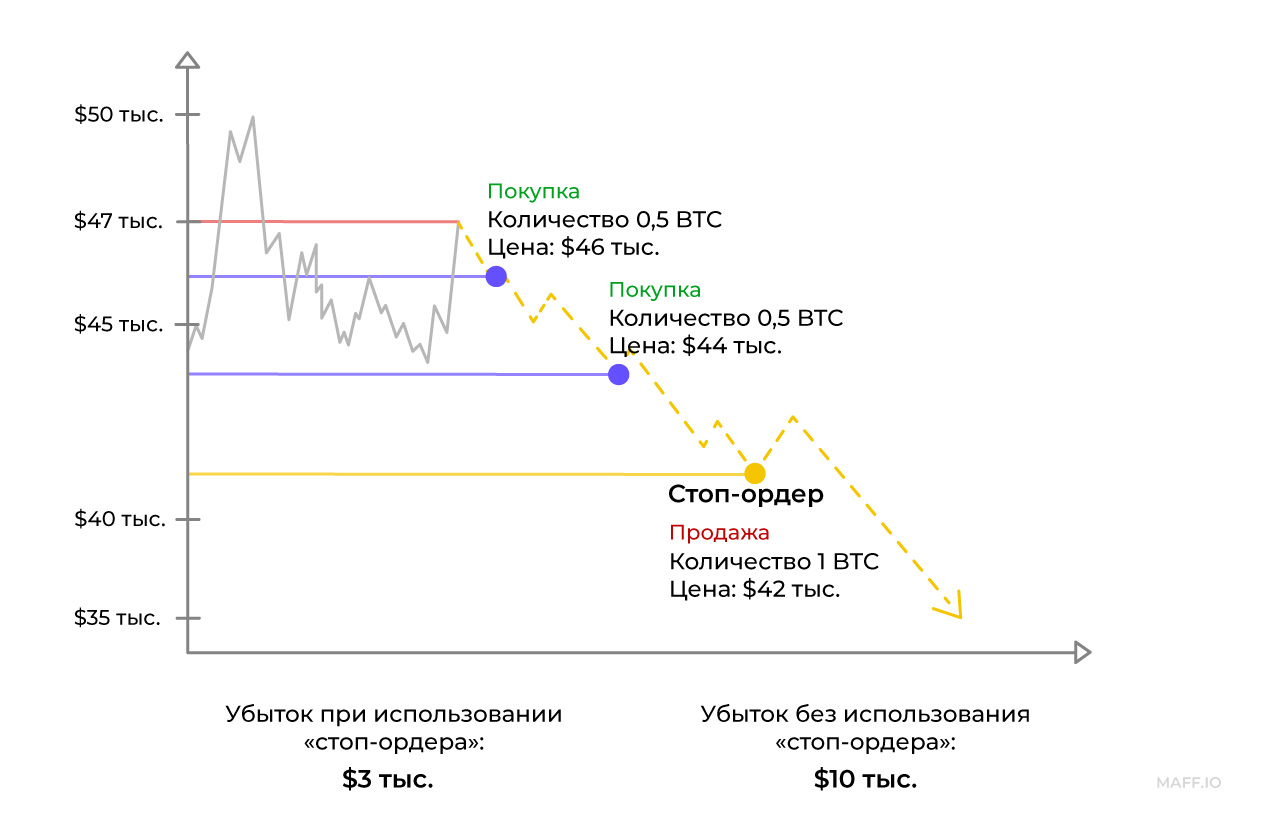

Чтобы не допустить подобную ошибку, Армен Геворкян рекомендует использовать «стоп-ордер». Это лимитный ордер на продажу, который сработает, если курс упадет до определенной отметки. С помощью него удастся зафиксировать небольшой убыток, но зато не потерять весь депозит. Это базовый инструмент управления рисками.

Рассмотрим самый простой сценарий использования «стоп-ордера», который подойдет и для спотовой и для маржинальной торговли. Допустим, вы хотите купить 1 биткоин при текущей цене $47 тыс., чтобы в будущем продать его подороже. На краткосрочном падении курса получится закупиться выгоднее, но есть риск, что снижение затянется. Чтобы купить подешевле и при этом обезопасить себя от больших потерь, вам понадобится открыть три лимитных ордера в паре BTC/USD:

- Первый ордер на покупку выполнится при цене $46 тыс. Вы считаете это выгодным курсом, но покупаете лишь 0,5 биткоина.

- Второй ордер на покупку выполнится, если цена продолжит падать до $44 тыс. С помощью него вы докупаете оставшиеся 0,5 биткоина. Таким образом, средняя цена покупки составит $45 тыс.

- Третий ордер будет уже не на покупку, а на продажу. Биткоин, который вы купили ранее, будет продан по цене $42 тыс. Это и называется «стоп-ордером». Вы предполагаете, что если цена достигнет такого уровня, то это станет сигналом к дальнейшему падению. Убыток составит $3 тыс., но при этом вы сохраните депозит и обезопасите себя от дальнейших потерь. Если же падения не случится, то «стоп-ордер» не сработает и вы сможете в любое время продать биткоин подороже.

Три необходимых лимитных ордера для базовой стратегии управления рисками

Приведенный пример является базовой стратегией управления рисками. В зависимости от количества и типа ордеров, ее можно менять. Так, для маржинальной торговли на бирже Bybit есть три вида ордеров: лимитные, рыночные и условные. С помощью них можно еще более эффективно распоряжаться своими активами.

Риск для трейдера

Чем больший размер маржи предоставляет брокер, тем выше получается риск для трейдера. Это связано с тем, что чем выше отношение заёмных средств к собственным средствам трейдера, тем больше для него будет стоить каждый пункт движения цены. Хорошо когда это работает на трейдера и цена движется в «его сторону», но в том случае, когда изменение цены происходит не его пользу, оно может привести к полному уничтожению торгового счёта.

Поясним описанную ситуацию на примерах. Допустим, брокер предоставляет трейдеру кредитное плечо в размере 1 к 5. Размер собственных средств трейдера на его торговом счету – 5000$. Таким образом, трейдер может открыть позицию размером в 25000$ (в пять раз больше той суммы, которой он располагает).

Он решает открыть длинную позицию по акциям компании XXX & Со. Одна акция XXX & Со стоит 250$, и если бы трейдер торговал только на свои средства, то он мог бы купить всего 20 таких акций. Но используя заёмные средства брокера (маржу) он может открыть позицию размером в пять раз больше и покупает 100 акций.

Далее предположим, что акции компании XXX & Со опустились в цене на 50$ и стали стоить по 200$. Стоимость открытой позиции трейдера при этом уменьшится до 200 х 100 = 20000$, или на 5000$. То есть таким образом он потеряет весь свой торговый капитал, который как раз и составлял сумму в размере 5000$. Что при этом сделает брокер? Для того чтобы вернуть ссуженные трейдеру деньги (а это, как вы понимаете, оставшиеся 20000$), он принудительно закрывает позицию. Таким образом, брокер получает свои деньги обратно, а трейдер остаётся ни с чем.

Теперь давайте рассмотрим точно такую же ситуацию, но только с меньшим кредитным плечом. Допустим, брокер выставляет маржинальные требования в размере 50% (это, как вы помните, соответствует размеру кредитного плеча равного 1 к 2).

В данной ситуации, для того чтобы купить 100 акций по 250$, собственный капитал трейдера должен составлять сумму в размере 12500$ (остальные 12500$ ссужает брокер).

Тогда аналогичное снижение цены акций до 200$ и уменьшение стоимости позиции до 20000$ будет означать, что на торговом счету трейдера остаётся ещё 7500$ и его позиция остаётся открытой. Что в свою очередь даёт ему шансы вернуть потери и заработать в том случае, если цена акций XXX & Со вдруг снова начнёт подниматься.

Ограничения при маржинальной торговле

Как и в случае обычного кредита, когда банк управляет собственными рисками и выбирает кому и на каких условиях одолжить деньги, при маржинальной торговле тоже есть ряд ограничений. Они зависят от следующих параметров:

- Ликвидность, или способность быстро превратить актив в деньги без потери стоимости. По ликвидным акциям брокеры готовы дать гораздо больше заемных средств, а по малоликвидным маржинальные позиции могут быть вообще запрещены. Кроме того, ликвидность учитывается и при расчете стоимости портфеля, который будет выступать залогом в необеспеченной сделке. Неликвидные акции, которые в случае маржин-колла не могут быть быстро проданы без потери стоимости, брокер не станет учитывать в общей стоимости портфеля.

- Волатильность. Резкие изменения цен на актив создают повышенные риски принудительного закрытия позиций, поэтому для волатильных акций могут быть дополнительные ограничения. Иногда они вводятся для всех бумаг сразу – так, во время кризиса 2008 года Федеральная служба по финансовым рынкам ввела полный запрет на маржинальную торговлю на биржевом рынке.

- Наличие у брокера бумаг для шорта. Так как для короткой продажи необходимо взять у брокера бумаги взаймы (а он, в свою очередь, берет их у своих клиентов - овернайт), возможны ситуации, когда бумаг в нужном количестве не окажется – тогда открыть по ним шорт не получится.

Пример маржинальной торговли

Предположим, что у трейдера есть на 20 000 долларов больше, чем сумма поддерживаемой маржи. Это даст трейдеру покупательную способность для дневной торговли в размере 80 000 долларов (4 x 20 000 долларов). Если трейдер балуется покупкой PQR Corp. на 80 000 долларов в 9:45, а затем 60 000 долларов XYZ Corp. в 10.05 того же дня, то он превысил свой лимит покупательной способности. Даже если он впоследствии продаст и то, и другое во время дневной торговли, на следующий день он получит требование о внесении маржи для дневной торговли. Однако трейдер мог избежать требования маржи, продав PQR Corp перед покупкой XYZ Corp.

Примечание. Хотя брокеры должны работать в рамках параметров, установленных регулирующими органами, они могут по своему усмотрению вносить незначительные поправки в установленные требования, называемые « внутренними требованиями ». Брокер-дилер может классифицировать клиента как образец день трейдера, принося их в более широком определении шаблона день трейдера. Кроме того, брокерские фирмы могут устанавливать более высокие маржинальные требования или ограничивать покупательную способность. Таким образом, могут быть вариации в зависимости от брокера-дилера, с которым вы решите торговать.

Маржа покупательной способности

Покупательная на шаблон день трейдера в четыре раза превышение маржи обслуживания по состоянию на закрытие бизнеса предыдущего дня (скажем, счет имеет $ 35000 после торговли предыдущего дня, то избыток здесь 10000 $, как эта сумма составляет более и выше минимального требования в 25 000 долларов. Это даст покупательную способность в 40 000 долларов (4 x 10 000 долларов). Если это превышено, то трейдер получит требование о внесении дневной торговой маржи, выпущенное брокерской фирмой. Временной интервал составляет пять рабочих дней для удовлетворения требования о внесении маржи. В течение этого периода покупательная способность дневной торговли ограничена двукратным превышением поддерживаемой маржи. В случае невыполнения маржи в течение установленного периода времени, дальнейшая торговля разрешена только при наличии наличных средств. сроком на 90 дней или до удовлетворения требования.

Как добиться лучших результатов в маржинальной торговле?

Запомните, это ваши деньги стоят на кону.

Во-первых, маржинальная торговля не подойдёт долгосрочным инвесторам и трейдерам, которые предпочитают открывать позиции на достаточно длинный срок. Темп торгов здесь намного выше и решения придётся принимать быстрее.

Во-вторых, не заводите на биржу больше денег, чем вы согласны потерять. Смиритесь с тем, что только что отправленные на BitMEX биткоины уже не ваши, а биржи. Если не будете допускать серьёзных ошибок в трейдинге, она, возможно, вернет вам намного больше монет. Поэтому не нужно брать кредит на крипту или продавать ради неё свой дом.

Источник иллюстрации — PETA Latino

В-третьих, боритесь с собственной жадностью. Фиксируйте прибыль и закрывайте проигрышные позиции. НИКОГДА не двигайте стоп-лоссы, что бы вам там ни показалось.

Маржа и дневная торговля

С другой стороны, покупка с маржой – это инструмент, который облегчает торговлю даже тем, у кого нет необходимой суммы наличных денег. Покупка с маржой увеличивает покупательную способность трейдера, позволяя ему покупать на сумму, превышающую сумму наличных денег; дефицит заполняется брокерской фирмой на интерес. Когда эти два инструмента объединяются в форме дневной торговли с маржой, риски усиливаются. И если следовать изречению: «чем выше риск, тем выше потенциальная прибыль», прибыль может быть многократной. Но будьте осторожны: никаких гарантий нет.

Финансовой отрасли регулирующий орган (FINRA) правила определяют день торговли как «покупки и продажи или продажи и покупки той же безопасности в тот же день в маржинальном счете.» Короткие продажи и покупки для покрытия той же безопасности в тот же день вместе с вариантами также подпадают под сферу однодневной торговли.

Когда мы говорим о внутридневной торговле, некоторые могут заниматься ею лишь изредка и будут иметь другие маржинальные требования, чем те, кого можно пометить как «дневных трейдеров по паттернам». Давайте разберемся с этими условиями, а также с правилами маржи и требованиями FINRA.

Дневной трейдер с временным паттерном используется для тех, кто выполняет четыре или более дневных сделок в течение пяти рабочих дней, при условии одного из двух: 1) количество дневных сделок составляет более 6% от его общего количества сделок на маржинальном счете в течение того же пятидневный период, или 2) Человек совершает два неудовлетворенных дневных торговых звонка в течение 90 дней. Счет дневного трейдера, не использующего паттерн, используется для дневной торговли лишь изредка.

Однако, если любой из вышеперечисленных критериев соблюден, то учетная запись дневного трейдера, не связанная с шаблоном, будет обозначена как счет дневного трейдера по шаблону. Но если на счету дневного трейдера по шаблону не было совершено никаких дневных сделок в течение 60 дней подряд, его статус меняется на счет дневного трейдера, не являющегося шаблоном.

Тарифы брокеров при маржинальной торговле

Открывая необеспеченную позицию, инвестор платит брокеру все те же комиссии, что и за обычную сделку. Кроме того, использование кредитных средств стоит дополнительных денег – в том случае, если позиция переносится на следующий торговый день. Если же сделка была открыта и закрыта в рамках одной торговой сессии, плата за нее не берется.

Маржинальная торговля в Тинькофф

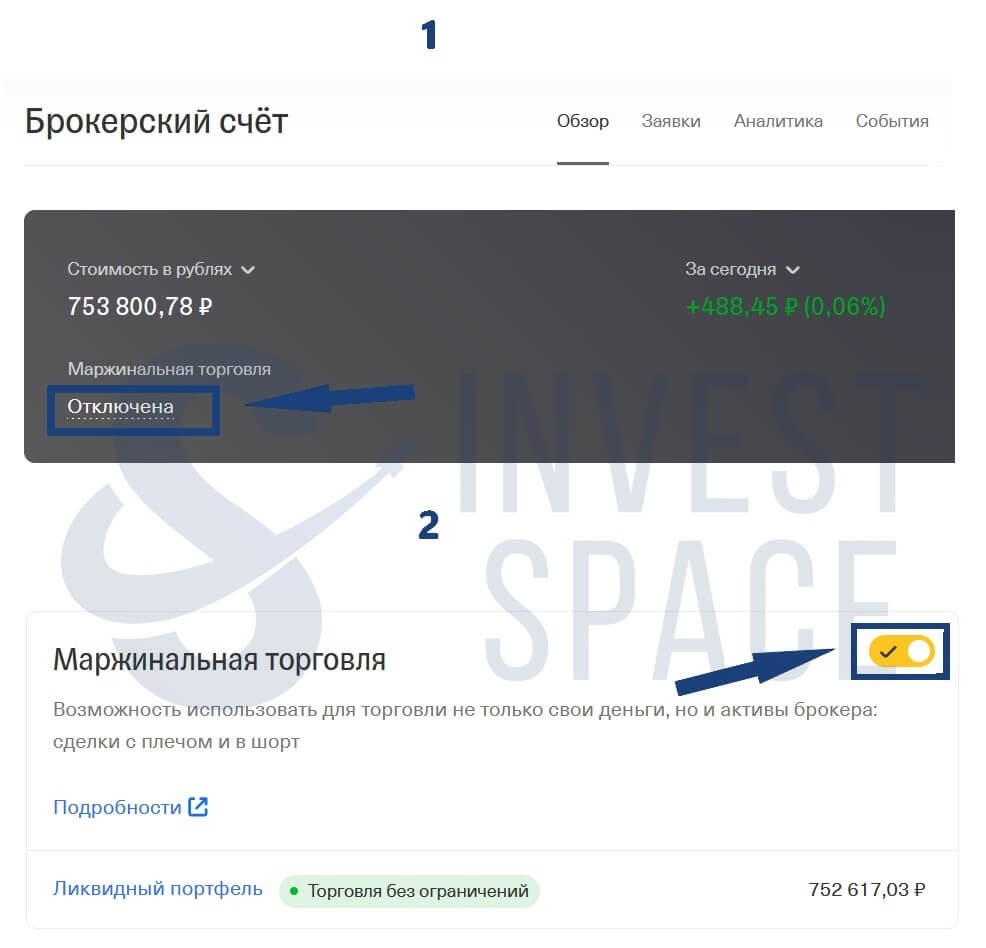

Тинькофф предлагает, пожалуй, самые простые тарифы на маржинальную торговлю, но они же и самые дорогие среди основных брокеров. Клиент заплатит до 31% годовых за перенос непокрытых позиций. Включить или отключить режим маржинальной торговли можно в личном кабинете в разделе «О счете» или в приложении Тинькофф Инвестиций. Пример отображен

Маржинальная торговля в Сбербанк

Тарифы Сбербанка выгоднее, чем у Тинькофф, но все же не самые привлекательные на рынке. Подключить режим маржинальной торговли можно или при оформлении брокерского счета, или позднее через меню: «Прочее» — «Брокерское обслуживание» — «Управление счетами».

Маржинальная торговля в ВТБ

У ВТБ одни из самых конкурентных комиссий, но обратная сторона этого – сложная структура тарифной сетки. Маржинальное кредитование доступно по умолчанию всем клиентам.

Маржинальная торговля в Альфа Директ

Альфа предлагает в целом средние по рынку тарифы, а совершение необеспеченных сделок также доступно по умолчанию.

Маржинальная торговля в БКС

Тарифы БКС достаточно конкурентные, особенно для крупных инвесторов. Подключить услугу можно в личном кабинете БКС Мир Инвестиций в разделе «Сервисы» — «Счета и тарифы» — «Сделки с неполным обеспечением». Также это можно сделать в мобильном приложении БКС Мир Инвестиций в разделе «Еще» — «Условия обслуживания» — «Сделки с неполным обеспечением».

Какие риски несёт в себе торговля с плечом?

Волатильность крипторынка обычно очень высока, поэтому цена вашего актива (Биткоина, Эфириума и так далее) может менять своё направление абсолютно непредсказуемым образом в очень короткое время.

Терять немного денег неприятно, но терять вообще весь депозит — катастрофа. Если вы торгуете с плечом, ваши риски повышаются в разы, а поэтому у вас не остаётся права на ошибку. Разберём подробно пример маржин-колла — ночного кошмара каждого начинающего трейдера.

Допустим, вы торгуете с плечом 2х, то есть на каждый ваш доллар, отведённый для открытия позиции, приходится ещё один доллар, взятый в долг у биржи. Если цена актива, на котором вы открыли длинную позицию, упадёт на 50 процентов, биржа заберет у вас оставшиеся деньги, чтобы не остаться в убытке.

Источник иллюстрации — GoBankingRates

Маржин-колл можно отсрочить — достаточно «долить» к позиции дополнительных средств. В очень редких ситуациях это помогает, так как цена в последний момент может пойти в сторону трейдера. Но всё же в большинстве случаев результат плачевный — трейдер «доливает» к заведомо проигрышной позиции, пока не потеряет все свои деньги.

- https://invest-space.ru/interpretations/marjinalnaya-torgovlya

- https://nesrakonk.ru/guide-day-trading-margin/

- https://www.AzbukaTreydera.ru/marzhinalnaya-torgovlya.html

- https://vsdelke.ru/investicii/marzhinalnaya-torgovlya.html

- https://2Bitcoins.ru/faq-vsyo-chto-neobhodimo-znat-novichku-o-marzhinalnoj-torgovle/

- https://wbcc-club.com/marzhinalnaya-torgovlya/

- https://Maff.io/marzhinalnaya_torgovlya_novichkam/